Kapitalanlagen

Kapitel

Zum dritten Mal hat der SVV eine Umfrage bei den im Schweizer Markt tätigen Versicherungsgesellschaften durchgeführt – mit dem Ziel, nachhaltigkeitsrelevante Informationen zu den Kapitalanlagen zusammenzutragen. Diese ermöglichen, eine Branchenübersicht einzunehmen und Veränderungen über die Zeit abzubilden.

Im Vergleich zum Vorjahr wurden leichte Anpassungen am Fragebogen vorgenommen. So wurde dieser um die Thematik «CO2-Emissionen in Anlageportfolios» ergänzt, um künftig im Reporting noch konkreter werden zu können. Des Weiteren wurde er um einen Vergleich der wesentlichen Reportingzahlen per Jahresende 2020 und 2021 ergänzt.

Übersicht der nachhaltigen Kapitalanlagen in der Privatassekuranz

Mit der Ausrichtung ihrer Kapitalflüsse in nachhaltige Anlagen können die Privatversicherer als wichtige Akteure der Finanzwirtschaft in Bezug auf ökologische und soziale Nachhaltigkeit Wirkung erzielen. Verschiedene Versicherungsunternehmen haben deshalb schon vor Jahren damit begonnen, ihre Kapitalanlagen unter Berücksichtigung von Nachhaltigkeitskriterien zu steuern oder ihre Portfolios entsprechend umzuschichten.

Die Mitgliedgesellschaften des SVV haben sich im Herbst 2018 dazu bekannt, ESG-Kriterien im Anlageprozess ihrer eigenen Kapitalanlagen zu berücksichtigen. ESG steht für «Environmental», «Social» und «Governance» – und es wird darunter die Berücksichtigung von Nachhaltigkeitsrisiken und -chancen verstanden.

«Die Versicherungsbranche verwaltet viel Kapital und daher kommt ihr natur-gemäss eine grosse Verantwortung zu.»

Da noch kein standardisiertes Verständnis vorliegt, was unter der Integration von Nachhaltigkeitsaspekten in den Anlageprozess zu verstehen ist, ist die Formulierung brancheneinheitlicher Aussagen anspruchsvoll. Bei der Erarbeitung des Nachhaltigkeitsreports stützte sich der SVV auf die im Markt gebräuchlichen Kriterien und Strategien im Bereich nachhaltiger Geldanlagen wie TCFD und Principles for Responsible Investment (PRI).

An der Erhebung haben 42 Versicherungsgesellschaften teilgenommen – und diese legt offen, dass über 90 Prozent der an der Umfrage teilgenommenen Versicherer ihr Kapital unter Berücksichtigung von Nachhaltigkeitskriterien und -strategien investieren.

Kleinere Versicherungsunternehmen sind zunehmend im Begriff, ihre strategische Positionierung und Ausrichtung hinsichtlich Sustainable Investing zu überprüfen. Dabei unterstützt der SVV den thematischen Wissenstransfer zwischen den Mitgliedgesellschaften.

An der Erhebung haben 42 Versicherungsgesellschaften teilgenommen: über 90 Prozent der teilnehmenden Versicherer investieren ihr Kapital unter Berücksichtigung von Nachhaltigkeitskriterien und -strategien.

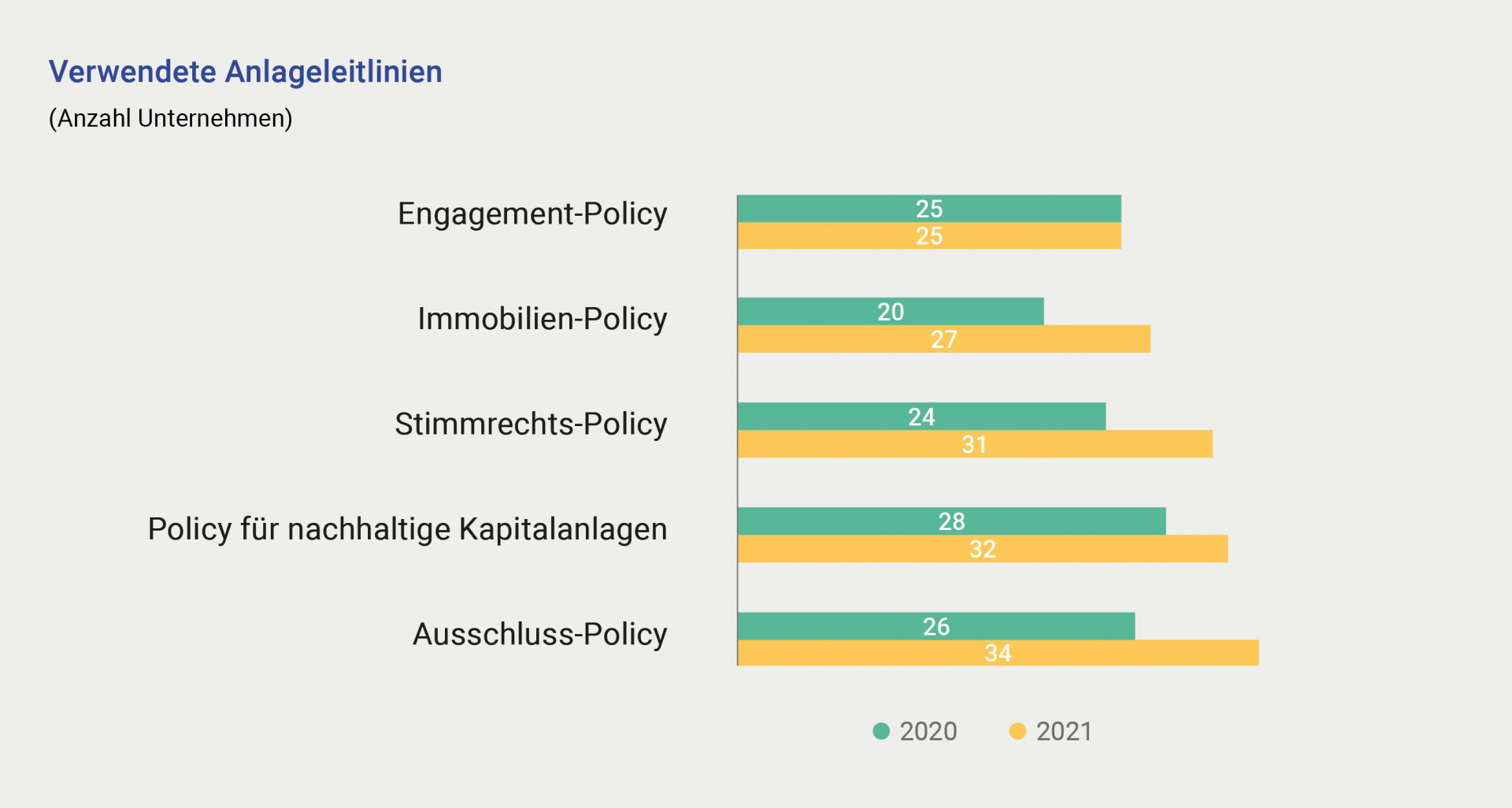

Ein überwiegender Teil der Gesellschaften hat interne Leitlinien mit Bestimmungen über die Investition in nachhaltige Kapitalanlagen, den Ausschluss von Kapitalanlagen und hinsichtlich der Ausübung des Stimmrechts und Engagements1 verankert. Am häufigsten werden von den Gesellschaften Ausschlussregelwerke eingesetzt, wobei im Jahr 2021 acht weitere Gesellschaften entsprechende Rahmenwerke implementiert haben. Auch in den Kategorien Policy für nachhaltige Kapitalanlagen, Stimmrechts-Policy und Immobilien-Policy ist eine höhere Anwendung zu verzeichnen.

Erhebung 2021: Am häufigsten werden von den Gesellschaften Ausschlussregelwerke eingesetzt, wobei im Jahr 2021 acht weitere Gesellschaften entsprechende Rahmenwerke implementiert haben.

Es wurde ermittelt, welche Ansätze für nachhaltige Geldanlagen (ESG-Integration, Ausschlüsse, Best-in-Class, Voting, Impact Investment und thematische Anlagen) in den verschiedenen Anlageklassen angewandt wurden. Ausschlüsse spielen insbesondere in den Anlageklassen festverzinsliche Wertpapiere, Aktien und bei den alternativen Anlagen eine zentrale Rolle. Damit werden Investitionen, die gewisse Normen und Werte nicht erfüllen, aus dem Anlageuniversum ausgeschlossen.

Der «Best-in-Class»-Ansatz ist im Gegensatz zu den anderen Kriterien bei den Gesellschaften weniger stark verankert. Bei festverzinslichen Wertpapieren sowie bei Aktiengeschäften ist dieser Ansatz für je ein Drittel der Privatversicherer von Relevanz und bleibt gegenüber dem Vorjahr auf gleichem Niveau.

Impact Investment und thematische Anlagen werden hingegen bei mehr als der Hälfte der Gesellschaften in den Bereichen Wertpapiere und alternative Anlangen sowie für 15 Gesellschaften im Immobilienbereich angewendet. Die Ausübung des Stimmrechts im Einklang mit ESG-Richtlinien (Voting) stellt für viele Gesellschaften (25 von 39) in der Anlageklasse Aktien einen zentralen Ansatz dar. Dabei zeigte sich, dass besagte 25 Versicherer ihr Stimmrecht bei 47 Prozent ihrer selbstverwalteten Aktien ausgeübt haben.

Berücksichtigung von ESG-Kriterien

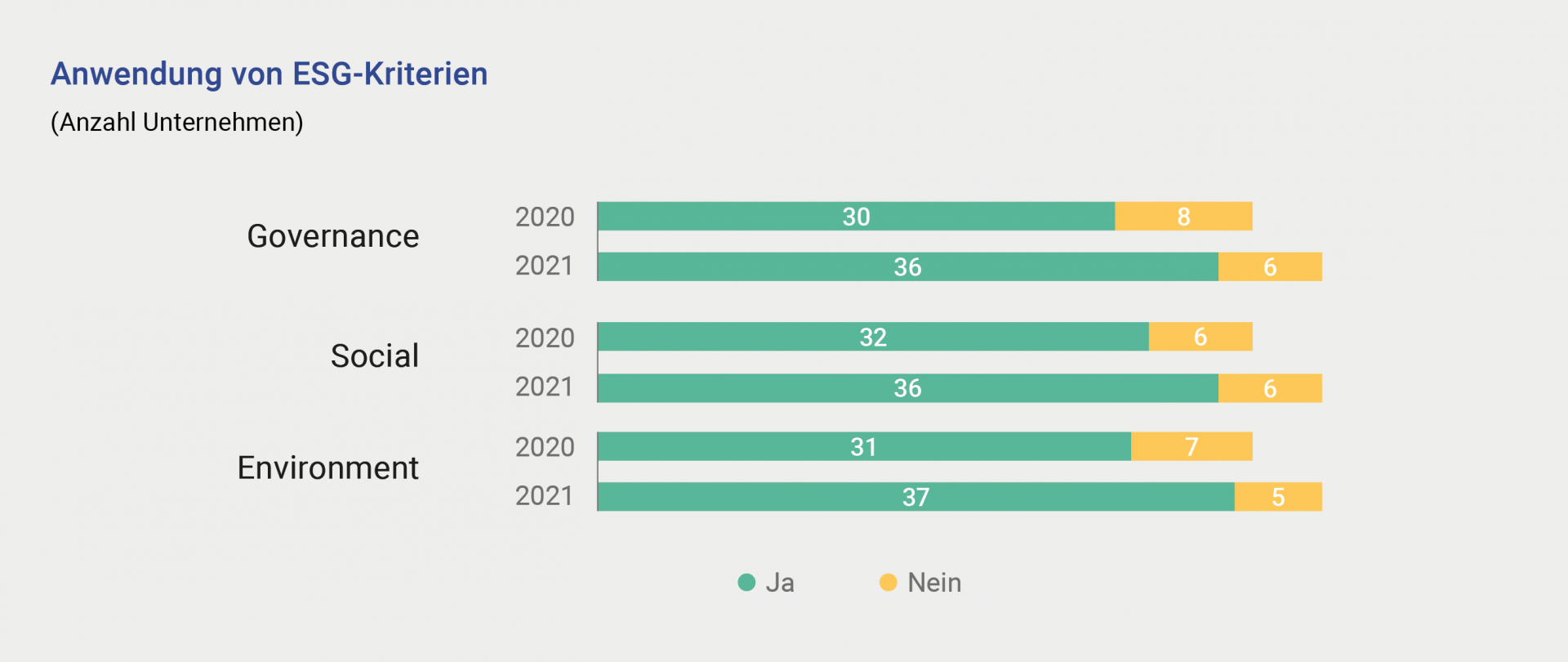

Die Privatversicherer wurden befragt, ob sie in ihren Anlageentscheiden im Berichtsjahr ESG-Kriterien berücksichtigt haben. Bei den 42 erhaltenen Antworten haben dies 39 Gesellschaften bejaht, was im Vergleich zum Vorjahr einer Zunahme um sieben Gesellschaften entspricht. Auf Grundlage dieser Kriterien analysieren die Gesellschaften, ob und in welchem Umfang ein Investitionsentscheid gefällt werden soll. Zudem berücksichtigen sie ESG-Kriterien auch in weiteren Schritten innerhalb des Anlageprozesses (beispielsweise im Bereich des Risk Monitorings, des Portfolio Managements sowie bei allfälligen Desinvestitionsentscheidungen).

Erhebung 2021: Von den 39 Gesellschaften, die ESG-Kriterien anwenden, steht bei 37 die ökologische Verantwortung (Environmental) mit den Themen Klimawandel und (erneuerbare) Energien im Zentrum.

Die soziale Verantwortung (Social) spielt bei den angewandten ESG-Kriterien im Anlageprozess eine wichtige Rolle. 36 der 42 Gesellschaften haben dieses Kriterium intern verankert. Besonders im Vordergrund stehen Menschenrechtsfragen. Weitere Schwerpunktthemen sind Arbeitsrecht, Gesundheit, Ausbildung und Nahrungssicherheit (in dieser Reihenfolge). Jene Versicherer, die bei Anlageentscheidungen ökologische und soziale Kriterien befolgen, berücksichtigen ebenso Governance-Kriterien. Hierbei stehen Führung und Diversität im Fokus.

Von den 39 Gesellschaften, die ESG-Kriterien anwenden, steht bei 37 die ökologische Verantwortung (Environmental) mit den Themen Klimawandel und (erneuerbare) Energien im Zentrum. Ein weiterer Schwerpunkt der Versicherer liegt bei Investitionen zur Vermeidung von Umweltkatastrophen sowie im Wassermanagement. Einige Gesellschaften haben sich zudem verpflichtet, ihre Bilanz bis 2050 auf Netto-Null-Emissionen umzustellen.

Die rapportierenden Gesellschaften verwalten 77 Prozent der Kapitalanlagen der Privatassekuranz, wobei als Basis die Finma-Zahlen 2020 herangezogen werden2 . Bei 80 Prozent dieser selbstverwalteten Kapitalanlagen werden ESG-Kriterien im Investitionsprozess berücksichtigt. Der Unterschied in der Abdeckung sowie beim Anteil der Berücksichtigung von ESG- Kriterien im Vergleich zum Vorjahr 2021 liegt insbesondere in der zeitlichen Verschiebung der Datenerhebung der Gesellschaften und jener der Finma begründet. So weisen jene Gesellschaften, die schon im Vorjahr teilgenommen haben, im Berichtjahr um sechs Prozent weniger Kapitalanlagen als 2020 aus. Ein weiterer Grund liegt darin, dass ein Versicherer seine Zahlen für den Immobilienbereich für den diesjährigen Report nicht rechtzeitig liefern konnte.

Erhebung 2021: Festverzinsliche Wertpapiere und Immobilien umfassen mit 96 Prozent respektive 83 Prozent den grössten Anteil der nachhaltigen Kapitalanlagen (gemessen am Total der jeweiligen Kategorie).

Der explizite Einbezug von ESG-Risiken und -Chancen (Integration) ist für die Gesellschaften in den Bereichen Immobilien, festverzinsliche Wertpapiere, Aktien sowie alternative Anlagen relevant. Festverzinsliche Wertpapiere und Immobilien umfassen mit 96 Prozent respektive 83 Prozent den grössten Anteil der nachhaltigen Kapitalanlagen (gemessen am Total der jeweiligen Kategorie). Die Veränderungen des Anteils der nachhaltigen Kapitalanlagen sind mit Ausnahme der Immobilien vor allem auf natürliche Schwankungen zurückzuführen.

Impact Investing und thematische Anlagen

Mittels Impact Investing wollen die Gesellschaften einen positiven und direkt messbaren Einfluss auf Umwelt und Gesellschaft ausüben. Dabei spielt Impact Investing in den Anlagekategorien Immobilien, festverzinsliche Wertpapiere sowie alternative Anlagen für die Hälfte der nachhaltig investierenden Gesellschaften eine wichtige Rolle.

Mit der Investition in eine nachhaltige Infrastruktur oder in Immobilien streben die Privatversicherer einen Beitrag zum Umbau der Energieversorgung oder des Gebäudeparks hin zu einer umweltfreundlichen und kohlenstoffarmen Zukunft an. Bei den thematischen Anlagen im Bereich der Immobilien sowie bei Infrastrukturanlagen spielen vor allem Umweltthemen (erneuerbare Energien, Zertifizierungen wie BREEAM Gold oder EPC «Green Buildings», etc.) eine Rolle.

Mit der Investition in eine nachhaltige Infrastruktur oder in Immobilien streben die Privatversicherer einen Beitrag zum Umbau der Energieversorgung oder des Gebäudeparks hin zu einer umweltfreundlichen und kohlenstoffarmen Zukunft an.

Neben den umweltspezifischen Aspekten sind bei Immobilieninvestitionen auch soziale Themen einfach adressierbar. So kann das investierte Kapital verwendet werden, um Anreize zur Bildung einer Community zu schaffen, beispielsweise durch ein Mehrgenerationenmodell, der Schaffung von Gemeinschaftsräumen, Kindertagesstätten, Ladenlokalen sowie Grünraum- und Begegnungszonen.

Nachhaltigkeitsbonds wurden dem Bereich Impact Investing und thematische Anlagen zugerechnet: Diese haben je nach Ausgestaltung einen sozialen (Social Bonds), ökologischen (Green Bonds) oder kombinierten (Sustainability Bonds) Schwerpunkt. Nachhaltigkeitsbonds machen für viele Gesellschaften einen wichtigen Bestandteil ihrer Anlagen aus.

Die aufsichtsrechtlichen Vorgaben für die Kapitalanlagen der Versicherer sind im internationalen Vergleich sehr restriktiv. Dies gilt besonders für Investitionen in Infrastrukturen. So können zum Beispiel direkte Investitionen in Anlagen, die erneuerbare Energie erzeugen, nicht dem gebundenen Vermögen angerechnet werden. Dies hat zur Folge, dass viele Versicherer punkto alternativer Anlagen eingeschränkt sind, obwohl das Interesse an langfristigen und nachhaltigen Anlagen vorhanden ist.

Ausschlusskriterien

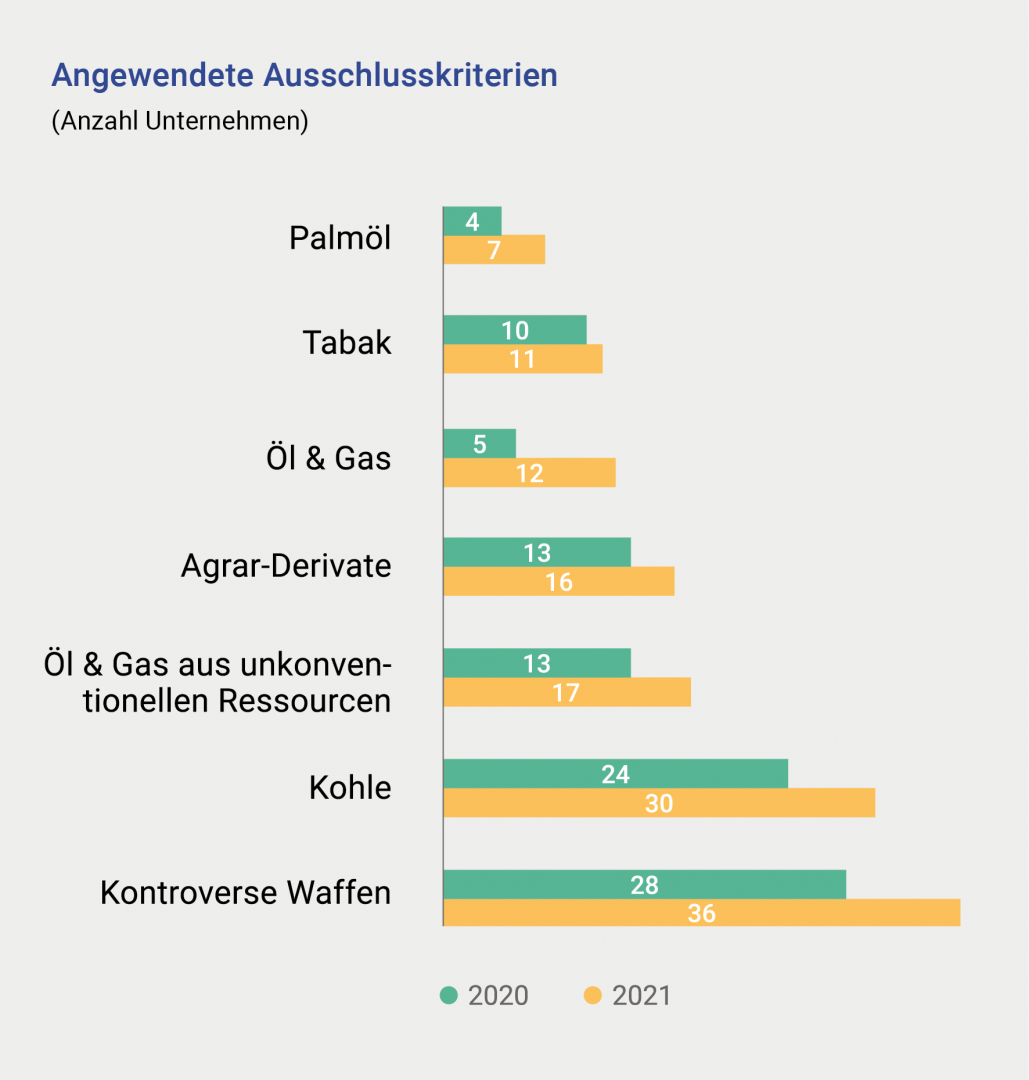

Ausschlusskriterien sind bei der Integration von Nachhaltigkeit in den Anlageprozess zentral: Wird ein vordefiniertes Kriterium nicht erfüllt, so wird entweder nicht investiert oder eine bereits getätigte Investition verkauft.

30 Gesellschaften schliessen Investitionen in Unternehmen aus, die Einnahmen aus dem Abbau von thermischer Kohle erzielen oder einen definierten Kohleanteil zur Stromerzeugung einsetzen. Damit stellt Kohle ein stark verbreitetes Ausschlusskriterium für viele Versicherungsgesellschaften dar. Der Ausschluss von «Kontroversen Waffen», also Investitionen in die Produktion umstrittener Waffen, findet bei 36 Gesellschaften Anwendung und stellt damit weiterhin das stärkste Ausschusskriterium dar.

Ausschlusskriterien sind bei der Integration von Nachhaltigkeit in den Anlageprozess zentral: Wird ein vordefiniertes Kriterium nicht erfüllt, so wird entweder nicht investiert oder eine bereits getätigte Investition verkauft.

Berichterstattung

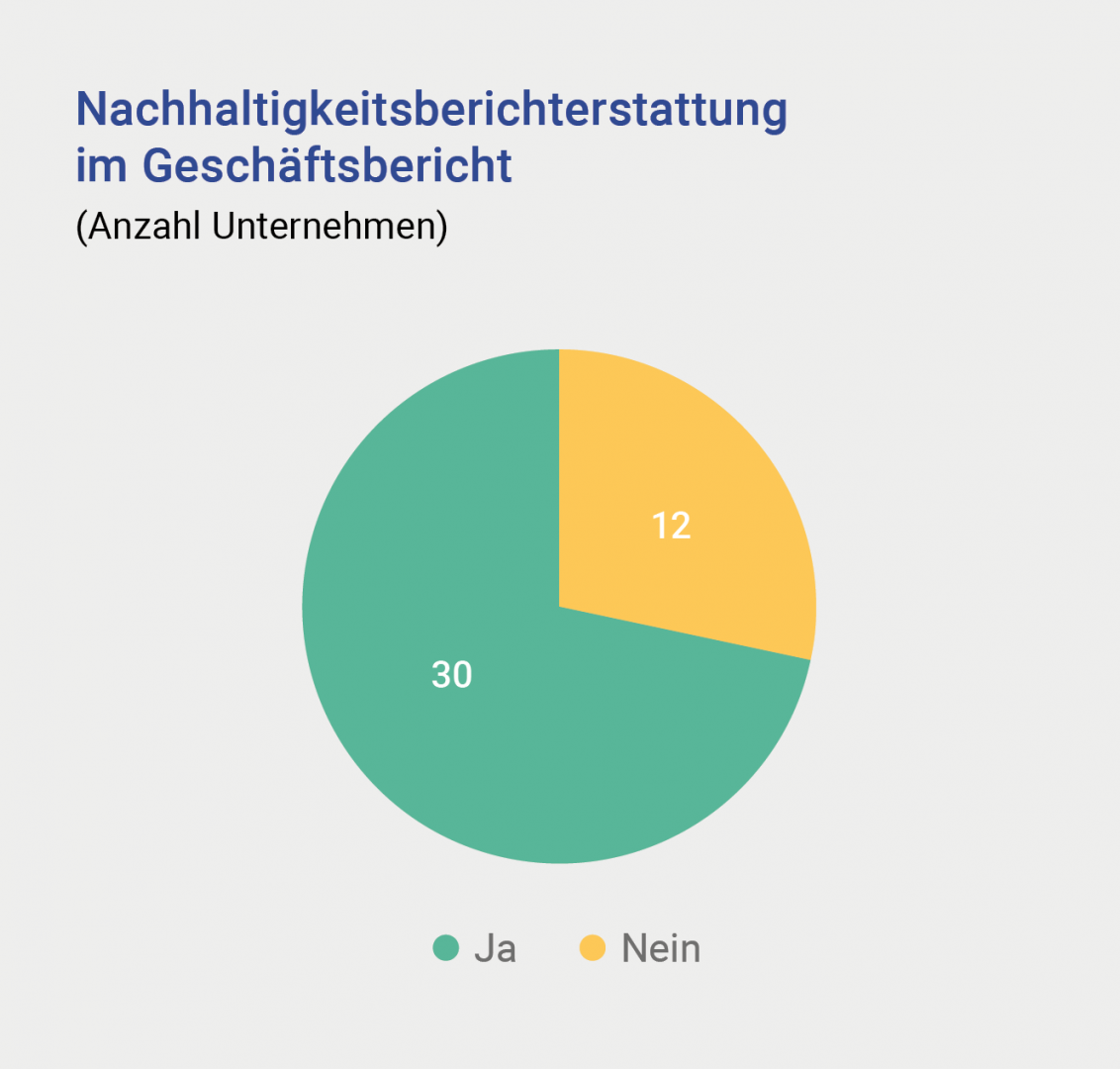

Über 70 Prozent der Gesellschaften, die an der Umfrage teilgenommen haben, informierten in ihren Geschäftsberichten 2021 explizit über ihre Aktivitäten und Bemühungen betreffend Nachhaltigkeit.

Grössere Versicherer haben in den vergangenen Jahren einen separaten Nachhaltigkeitsbericht publiziert, andere wollen dies in Zukunft tun. Etliche Versicherer sehen vor, die Nachhaltigkeitsberichterstattung auszubauen.

In den kommenden Jahren werden sowohl auf nationaler als auch auf internationaler Ebene die regulatorischen Anforderungen und damit auch die Offenlegungspflichten zunehmen. So hat der Bundesrat am 18. August 2021 informiert, dass die Berichterstattung nach TCFD in der Schweiz ab 2024 verbindlich eingeführt werden soll. Eine entsprechende Vernehmlassungsvorlage wurde Ende März 2022 lanciert.

Nachhaltigkeitsberichterstattung: Aktuell informieren 30 Unternehmen über ihre Aktivitäten im Bereich Nachhaltigkeit.

Aktuell berichten 12 von 42 Unternehmen nach TCFD, weitere 18 Gesellschaften informieren über ihre Aktivitäten im Bereich Nachhaltigkeit, jedoch ohne die TCFD-Empfehlungen vollständig umzusetzen. Abgesehen von regulatorischen Anforderungen verpflichten sich die Unternehmen oft auch via Mitgliedschaften zu weiterer Transparenz punkto Nachhaltigkeit, so beispielsweise die Mitglieder der PRI. Die entsprechenden Berichte sind auf der Website der PRI abrufbar.

Zunehmende Regulierungsanforderungen

Die international tätigen Gesellschaften sind im Ausland von zunehmenden Regulierungsanforderungen im Bereich der Nachhaltigkeit betroffen. Dies ist insbesondere in der EU spürbar. Es ist für die Schweiz mit allfälligen Spillover-Effekten zu rechnen. Daher wird nachfolgend ein Überblick über die EU-Regulierung gegeben und die Implikationen für die Schweiz wird dargelegt.

Im Rahmen des Aktionsplans zur Finanzierung von nachhaltigem Wachstum hat die Europäische Kommission im Jahr 2018 eine Reihe von Massnahmen vorgestellt. Diese zielen darauf ab, die Kapitalströme auf nachhaltige Investitionen auszurichten, die Auswirkungen des Klimawandels sowie sozialer und ökologischer Herausforderungen auf das Finanzsystem zu reduzieren und die Transparenz und langfristige Finanzierung zu erhöhen. Seitdem wurden unter anderem drei Regulierungen im EU-Raum erlassen:

- Regulation on Disclosures Relating to Sustainable Investment and Sustainability Risks (SFDR)

- Regulation on the Establishment of a Framework to Facilitate Sustainable Investment (Sustainability Taxonomy)

- Regulation on Low-Carbon Benchmarks and Positive Carbon Impact Benchmarks

Darüber hinaus wurden diverse Regulierungen angepasst, so zum Beispiel die Markets in Financial Instruments Directive (MiFID II) oder die Insurance Distribution Directive (IDD). Für die Marktteilnehmer ist die Umsetzung der Anforderungen herausfordernd, da sie zum einen stark miteinander verknüpft und sehr weitreichend in ihrer Umsetzung sind, zum anderen ist die Datenverfügbarkeit limitiert.

Regulation on Disclosures Relating to Sustainable Investment and Sustainability Risks (SFDR)

Die SFDR ist der erste Teil des Regulierungspakets und trat im Dezember 2019 in Kraft. Einige wichtige Bestimmungen, wie zum Beispiel die Prospektanpassungen und das Principal Adverse Impact Statement, mussten in der EU schon bis zum 10. März 2021 umgesetzt werden, andere werden ab dem 1. Januar 2023 verpflichtend.

Die SFDR wird durch weitere Details in technischen Regulierungsstandards (RTS-Entwürfe) ergänzt, die von den drei Europäischen Aufsichtsbehörden (ESAs)3 entwickelt wurden. Das Kernstück der Regulierung ist die Klassifizierung der einzelnen Produkte hinsichtlich Nachhaltigkeit und der dazugehörigen ESG-spezifischen Transparenzanforderungen, die für (potenzielle) Anleger über verschiedene Kanäle offengelegt werden müssen (Website oder vorvertragliche Dokumente wie ein Prospekt).

Die Transparenzanforderungen enthalten sowohl Offenlegungspflichten auf Unternehmens- als auch auf Produktebene und gelten für Unternehmen, die Finanzprodukte vertreiben (Finanzmarktteilnehmer) oder Anlage- oder Versicherungsberatung anbieten (Finanzberater).

Besonders hervorzuheben ist, dass die verlangten Angaben eine strategische Positionierung aller Anbieter und Berater in Bezug auf ihre nachhaltigen Finanzansätze erfordern, da sie zu den drei Themen Nachhaltigkeitsrisiken, nachteilige Auswirkungen (Principal Adverse Impacts, PAIs) und Positionierung ihres ESG-Ansatzes transparent sein müssen.

Europäische Taxonomieverordnung

Im Juni 2020 wurde die Taxonomieverordnung im offiziellen Amtsblatt der EU publiziert. Die Regulierung implementiert ein Klassifizierungssystem, das die Nachhaltigkeit von Dienstleistungen und Produkten definiert.

In der aktuellen Version der Taxonomieverordnung werden Geschäftsaktivitäten ausschliesslich anhand ihres Beitrags zu den beiden Umweltthemen Klimawandel und Klimaadaption auf Basis eines vorgegebenen Kriterienkatalogs beurteilt. Andere Umweltaspekte wie Biodiversität, Umweltverschmutzung oder soziale Aspekte werden erst zu einem späteren Zeitpunkt in die Verordnung integriert werden, wobei bereits jetzt hierzu eine Anforderung im Rahmen von «do no significant harm» besteht

Finanzmarktteilnehmer und insbesondere Versicherer, die in der EU domiziliert sind oder in EU-Ländern operieren, müssen ab 2022 (für das Jahr 2021) die Qualifikation ihrer Vermögenswerte für die EU-Taxonomie (Taxonomy eligibility) offenlegen.

Ab 2024 müssen die Finanzunternehmen ausweisen, welcher Anteil ihrer Vermögenswerte mit der Taxonomie konform (Taxonomy aligned) ist. Zudem wird voraussichtlich ab 1. Januar 2024 die neue CSRD-Berichtspflicht gelten.

Zum jetzigen Zeitpunkt stellen sich neben der Problematik des ausschliesslichen Fokus auf den Klimawandel zwei weitere Fragestellungen im Zusammenhang mit der Taxonomieverordnung:

- Wie kann eine ausreichende Datenqualität und -abdeckung sichergestellt werden?

Es gibt im Markt einige Datenlieferanten, die basierend auf den Umsatzzahlen geschätzte Werte für die Qualifikation mit der Taxonomie (vgl. «Taxonomy eligibility») bei Unternehmen anbieten. Dies sind jedoch Schätzwerte, da die Unternehmen die zugrundeliegenden Daten erstmals in diesem Jahr publizieren. Da keine Reportingpflichten auf Anlagestufe bestehen, ist die Datenbasis für Immobilien oder andere Anlageklassen ebenso nicht ausgeprägt vorhanden.

- Wie wird der Umfang bestimmt, über den die Informationen zur Taxonomie veröffentlicht werden müssen?

Die EU gibt zwar eine detaillierte Aufstellung, wie Derivate und Staatsanleihen zu behandeln sind, einige wichtige andere Leitlinien wurden jedoch nicht verabschiedet.

Für das Berichtsjahr 2021 haben einige Versicherer beide Fragestellungen adressiert, indem sie erste Zahlen gemäss den regulatorischen Mindestvorgaben der EU-Taxonomie veröffentlichen.

Implikationen für die Schweiz

Bis anhin besteht in der Schweiz kein Äquivalent zur EU-Taxonomie. Im November 2021 publizierte die Finma eine Aufsichtsmitteilung, die sich mit dem Thema Greenwashing bei kollektiven Kapitalanlagen auseinandersetzt und somit analog zur Sustainable Finance Disclosure Regulation der EU in erster Linie die Anleger informieren und schützen soll.

Zentral ist die Integration des Nachhaltigkeitsgedankens in den gesamten Anlageprozess. Darunter fallen Anlagestrategie, Investmententscheide, Risikomanagement sowie Controlling und Monitoring.

Betroffen sind all jene Unternehmen, die kollektive Kapitalanlagen mit einem Bezug zu Nachhaltigkeit am Markt verwalten oder anbieten. Betroffene Unternehmen müssen eine Reihe von Anforderungen an die Organisation und Governance des Asset Managers, die Fondsdokumente sowie den Point of Sale erfüllen. Andernfalls darf bei den Kundinnen und Kunden kein Eindruck von Nachhaltigkeit im Anlageprodukt erweckt werden.

Zentral ist die Integration des Nachhaltigkeitsgedankens in den gesamten Anlageprozess. Darunter fallen Anlagestrategie, Investmententscheide, Risikomanagement sowie Controlling und Monitoring.

Dabei ist wichtig, dass auf allen Stufen das nötige Fachwissen vorhanden ist, beginnend mit der obersten Führungsebene, die auch für die Definition der Anlagestrategie verantwortlich ist, bis hin zu den operativen Funktionen und dem Vertrieb.

In der Fondsdokumentation muss diese Integration der Nachhaltigkeit in die Anlageprozesse transparent und detailliert dargelegt werden. Eine Referenz zur SFDR darf in der Schweiz allerdings bisher nicht gemacht werden, was für Asset Manager hinderlich sein kann.

Vor allem Asset Manager schweizerischer Herkunft, die auch im europäischen Markt tätig sind, hoffen, dass die Schweiz die EU-Taxonomie sowie die SFDR so weit wie möglich adaptiert, um einheitliche Systeme und Berichte verwenden zu können.

1 Engagement bezieht sich auf einen aktiven Dialog zwischen Kapitalanlageneigentümern und Geschäftsleitungen von Beteiligungsunternehmen oder anderen relevanten Stakeholdern. Der Fokus des Engagements liegt dabei auf der Integration und Anwendung von Umwelt-, Sozial- und Governance-Kriterien innerhalb ihres Einflussbereichs. Dabei geht es u. a. darum, dass die Eigentümer Einfluss auf die Unternehmen nehmen, in die sie investieren. Untersuchungen zeigen, dass dies oftmals mehr als der reine Verzicht, in bestimmte Branchen zu investieren, bewirkt.

Quelle: «Nachhaltiges Asset Management: Kernbotschaften und Empfehlungen – SFAMA und SSF»

2 Die Finma-Zahlen für das Jahr 2021 sind noch nicht publiziert, sodass die Zahlen 2020 als Vergleichsgrösse verwendet wurden.

3 The European Banking Authority (EBA), the European Insurance and Occupational Pensions Authority (EIOPA) and the European Securities and Markets Authority (ESMA)

Nachhaltigkeitsreport 2021

-

Vorwort

Weiterlesen

-

Management Summary

Weiterlesen

-

Der Nachhaltigkeit verpflichtet

Weiterlesen

-

Versicherer übernehmen Risiken zugunsten der Gesellschaft

Weiterlesen

-

Regulierung und Nachhaltigkeit

Weiterlesen

-

Underwriting

Weiterlesen

-

Kapitalanlagen

Weiterlesen

-

Betriebliches Umweltmanagement

Weiterlesen

-

Altersvorsorge

Weiterlesen

-

Arbeitswelt

Weiterlesen

-

Zusammenarbeit für eine nachhaltige Entwicklung

Weiterlesen

-

Über den SVV und diesen Report

Weiterlesen