Herausforderung Altersvorsorge

Durch die demografische Alterung der Schweizer Bevölkerung wird die Stabilität des bewährten Dreisäulensystems zur finanziellen Vorsorge im Alter in Frage gestellt. Das in Schieflage geratene quantitative Verhältnis zwischen Erwerbsbevölkerung und Rentnerinnen bzw. Rentnern belastet dabei vor allem die erste Säule (AHV). Gleichzeitig setzen die höhere Lebenserwartung bzw. die längere Rentenbezugsdauer, die aussergewöhnlich tiefen Zinsen und der gesetzlich verankerte überhöhte Umwandlungssatz die zweite Säule (obligatorische berufliche Vorsorge, BVG) unter Druck. Wie schätzt die Bevölkerung die Entwicklung des Rentenniveaus und deren Auswirkungen auf die eigenen finanziellen Perspektiven ein? Und wie steht sie zu verschiedenen Reformmassnahmen, um die in der ersten und zweiten Säule verankerte obligatorische Altersvorsorge wieder ins Gleichgewicht zu bringen?

Kapitel

Entwicklung des Rentenniveaus

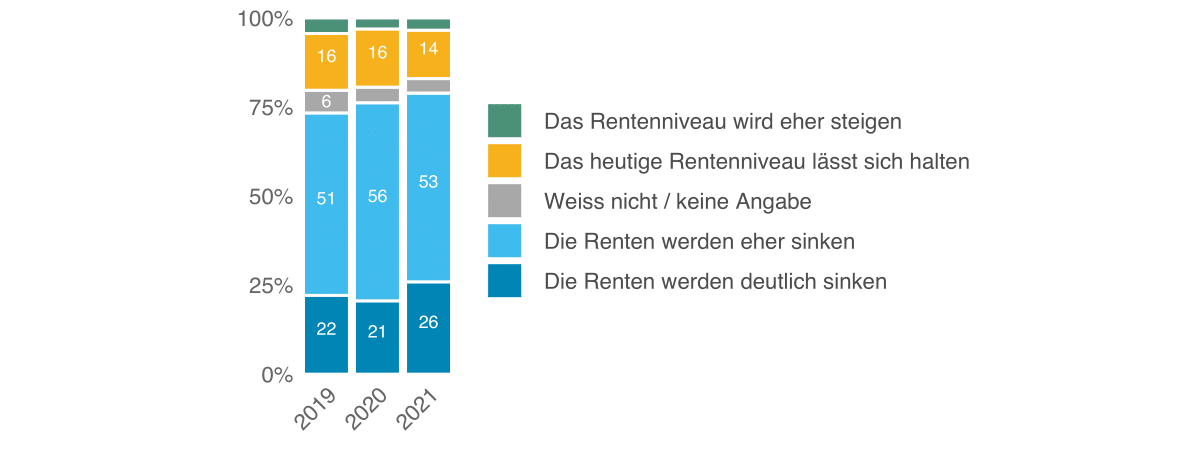

Seit 2019 hat die pessimistische Einschätzung der Rentenentwicklung leicht, aber stetig weiter zugenommen: Mittlerweile gehen knapp vier Fünftel der befragten Personen von sinkenden Renten aus, 2019 waren es noch etwas weniger als drei Viertel (Abb. 31). Mehrheitlich rechnet die Bevölkerung mit moderat sinkenden Renten. Von einer starken Senkung der Renten geht 2021 bereits jede vierte Person aus. Der Anteil jener, die von stabilen bis steigenden Renten ausgeht, sinkt entsprechend weiter ab. Aktuell beträgt er weniger als ein Fünftel der Befragten.

Künftige Entwicklung der Renten (Abb. 31)

«Wie beurteilen Sie insgesamt die künftige Entwicklung der Renten in der Schweiz?», Angaben in Prozent

Frauen sind bezüglich der Rentenentwicklung leicht skeptischer als Männer. Es sind vor allem die jungen Erwachsenen, die von sinkenden Renten ausgehen (Abb. 32). Mehr als jede dritte unter 36-jährige Person geht von deutlich sinkenden Renten aus, bei den über 65-Jährigen ist es dagegen nur jede zehnte. Dabei ist davon auszugehen, dass Erstere bei dieser Frage einen deutlich längeren persönlichen Zeithorizont vor Augen haben als ältere Menschen.

Künftige Entwicklung der Renten – nach soziodemografischen Merkmalen (Abb. 32)

«Wie beurteilen Sie insgesamt die künftige Entwicklung der Renten in der Schweiz?», Angaben in Prozent

Wie begründen die Befragten ihre pessimistische Einschätzung zur Rentenentwicklung? Wie Abbildung 33 zeigt, ist es – unabhängig vom Erhebungsjahr – vor allem die Unterfinanzierung der ersten und zweiten Säule: Rund drei Viertel nennen als Grund für ihre Einschätzung die Finanzierungslücke in der AHV oder das Leistungsdefizit der Pensionskassen in der beruflichen Vorsorge. In der Vorjahresumfrage begründeten die Befragten ihre negative Einschätzung der Rentenentwicklung leicht häufiger mit dem Leistungsdefizit in der beruflichen Vorsorge als mit der Unterfinanzierung der AHV. In der diesjährigen Erhebung wird die Ursache für die Negativentwicklung der Renten dagegen wieder, wie bereits 2019, gleichermassen in den beiden Säulen der obligatorischen Altersvorsorge verortet.

Gründe für ein sinkendes Rentenniveau (Abb. 33)

«Warum gehen Sie von einem sinkenden Rentenniveau aus?», Mehrfachantworten, Angaben in Prozent

Deutlich weniger häufig begründen die Befragten ihre Einschätzung aufgrund politischer Beschlüsse. Etwas mehr als ein Drittel erwartet in Zukunft weniger Geld aus der obligatorischen Altersvorsorge, weil die Politik die Renten senken wird, und rund ein Viertel, weil das Rentenalter nicht erhöht wird. Wie 2019 begründen die Befragten damit in diesem Jahr ihre Einschätzung wieder eher mit einem aktiven Eingreifen der Politik als mit einer politischen Pattsituation.

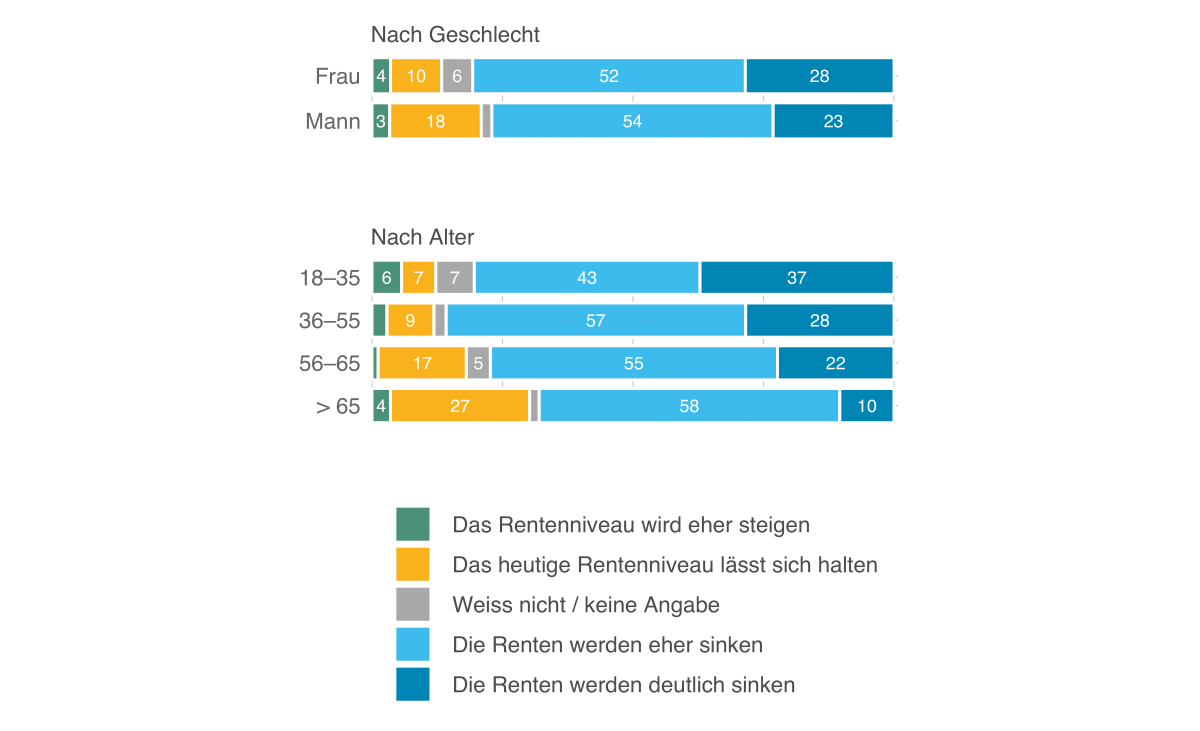

Wer dagegen von einer positiven Rentenentwicklung ausgeht, tut dies vor allem aufgrund der Annahme, dass das gesetzliche Rentenalter erhöht wird: Auch in diesem Jahr stützt mehr als die Hälfte der 17 Prozent, die von einer stabilen bis steigenden Rentenentwicklung ausgehen, ihre Einschätzung darauf ab, dass das Rentenalter in den kommenden Jahren erhöht wird (Abb. 34). Über die drei Erhebungsjahre verliert dagegen die Begründung, dass Mehreinnahmen generiert werden, leicht an Bedeutung. Ebenso findet das Argument, die Situation sei nicht so dramatisch, in den letzten beiden Erhebungen leicht weniger Zustimmung.

Gründe für ein stabiles bis steigendes Rentenniveau (Abb. 34)

«Warum gehen Sie von einem stabilen oder steigenden Rentenniveau aus?», Mehrfachantworten, Angaben in Prozent

Die Covid-19-Pandemie hat das Staatsbudget massiv belastet. Als Folge davon ist ein Spardruck auf Sozialleistungen zu erwarten. Zusätzlich war zur Bekämpfung der Covid-19-Pandemie die Wirtschaftstätigkeit in den letzten Monaten teilweise stark eingeschränkt. Es muss deshalb von Mindereinnahmen bei Bund und Kantonen ausgegangen werden. Wie schätzt die Bevölkerung den Einfluss der Pandemie auf die obligatorische Altersvorsorge ein?

Wer eine Einschätzung macht, sieht die Entwicklung eher pessimistisch: 59 Prozent sind der Ansicht, dass sich die Covid-19-Pandemie negativ auf die Finanzierung der Altersvorsorge auswirkt – weniger als ein Zehntel geht von einem positiven Effekt aus. Für 21 Prozent tangieren die Folgekosten der Pandemie die Finanzierung der Altersvorsorge dagegen nicht (Abb. 35).

Einfluss Covid-19-Pandemie auf Rentenniveau (Abb. 35)

«Wie wirkt sich die Covid-19-Pandemie Ihrer Meinung nach auf die Finanzierung der Altersvorsorge aus?», Angaben in Prozent

Die negative Einschätzung ist dabei über alle Bevölkerungsgruppen hinweg vorherrschend (Abb. 36): Vor allem junge Erwachsene sehen in der Covid-19-Pandemie häufig einen Treiber für die weitere Unterfinanzierung der Altersvorsorge. Mit zunehmendem Alter schätzen die Befragten die Auswirkungen der Krise als eher gering ein. Interessant sind auch die Aussagen im Licht der politischen Haltung der Befragten: Personen, die entweder einer der Parteien des linken oder insbesondere des rechten Spektrums nahestehen, fürchten eine stärkere Auswirkung der Krise als jene, die der politischen Mitte nahestehen.

Einfluss Covid-19-Pandemie auf Rentenniveau – nach soziodemografischen Merkmalen (Abb. 36)

«Wie wirkt sich die Covid-19-Pandemie Ihrer Meinung nach auf die Finanzierung der Altersvorsorge aus?», Angaben in Prozent

Kapital- und Umlageverfahren im Vergleich

Das schweizerische Altersvorsorgesystem beruht auf drei Säulen mit unterschiedlichen Funktionen und Finanzierungsprinzipien. Die erste Säule – die Alters- und Hinterlassenenversicherung (AHV) – dient der Existenzsicherung und basiert auf dem Umlageverfahren. In dieser Säule kommt die Erwerbsbevölkerung für die Renten der pensionierten Bevölkerung auf. Die erste Säule sorgt zudem für einen gewissen Ausgleich zwischen Arm und Reich, da Versicherte mit hohen Einkommen unbegrenzte Beiträge an die AHV zahlen, während der Rentenanspruch nach oben begrenzt ist. Die berufliche Vorsorge (BVG) als zweite Säule beruht dagegen auf dem Kapitaldeckungsverfahren und dient dem Erhalt des Lebensstandards. Hier sparen alle für sich bzw. für ihre eigene Altersrente. D ie dritte Säule dient dem privaten Sparen und ist im Gegensatz zur ersten und zweiten freiwillig. Die drei Säulen sind folglich unterschiedlich ausgestaltet. Wie nimmt die Bevölkerung die beiden Säulen der obligatorischen Altersvorsorge wahr?

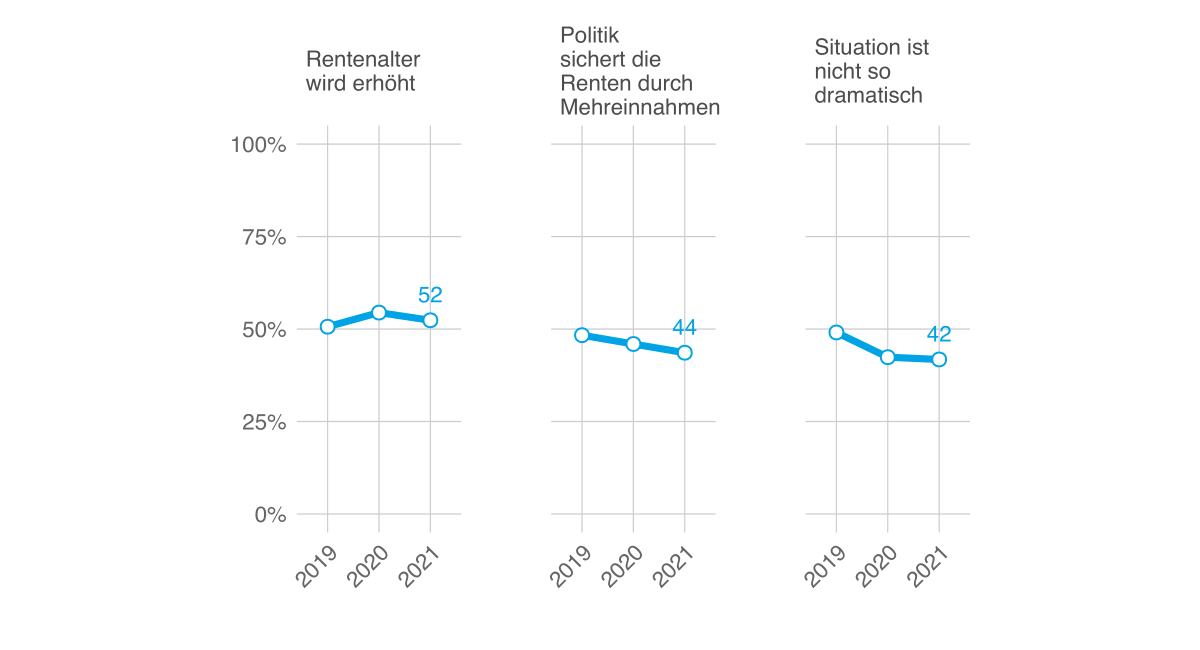

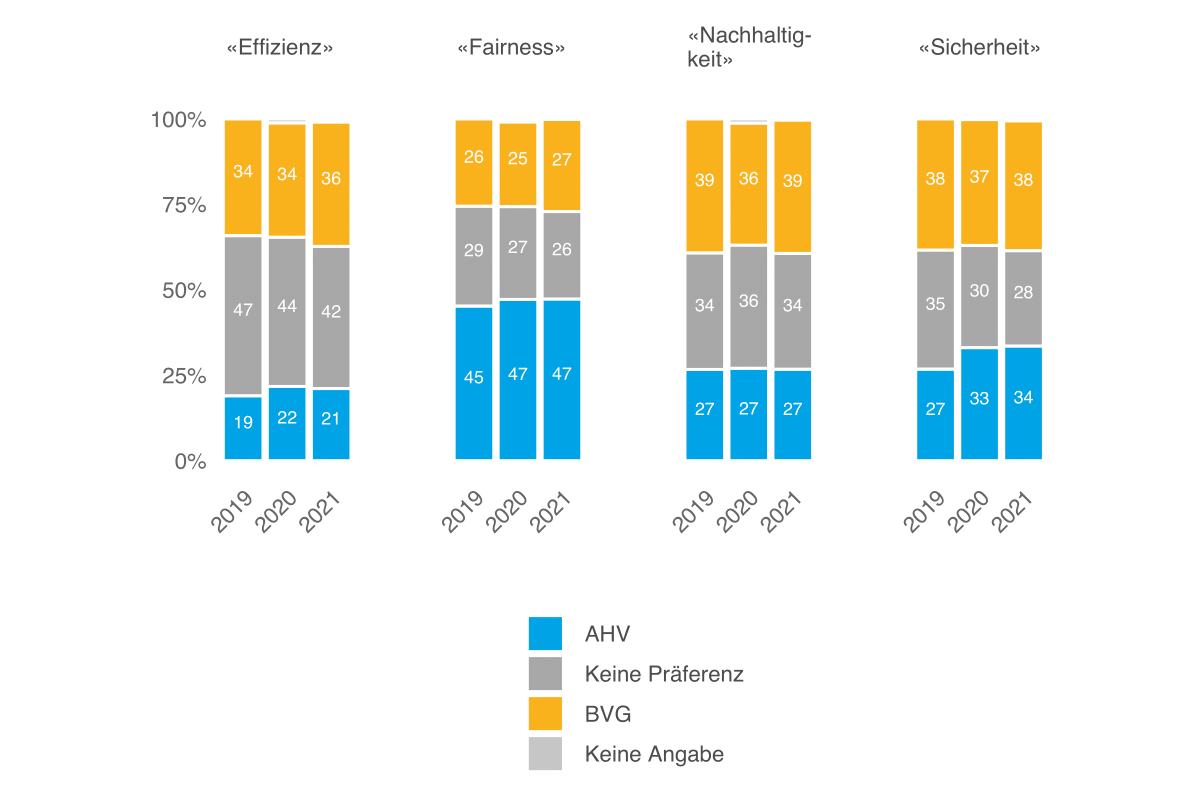

Welche positiven Eigenschaften schreibt die Bevölkerung den beiden Säulen der obligatorischen Altersvorsorge zu? Von den vier erfragten Merkmalen – Fairness, Effizienz, Nachhaltigkeit und Sicherheit – verbindet die Schweizer Bevölkerung drei eher mit der beruflichen Vorsorge als mit der AHV (Abb. 37): Unabhängig vom Erhebungszeitpunkt der letzten drei Jahre erachtet sie das Kapitaldeckungsverfahren der zweiten Säule häufiger als nachhaltig, effizient oder sicher als das Umlageverfahren der ersten Säule. Allerdings erachten die Befragten in den letzten beiden Erhebungsjahren das Umlageverfahren der AHV leicht häufiger als sicherer – die Zuschreibung von Sicherheit zur beruflichen Vorsorge ist nicht mehr so eindeutig wie noch 2019.

Begriffe, die mit AHV und BVG verbunden werden (Abb. 37)

«Die obligatorische Altersvorsorge besteht aus zwei Säulen und zwei unterschiedlichen Vorsorgeprinzipien: Die erste Säule (AHV) beruht auf dem Umlageverfahren. Hier kommen die erwerbstätigen Jüngeren für die Renten der Älteren auf. Die zweite Säule (BVG, Pensionskasse) beruht auf dem Kapitaldeckungsverfahren. Hier sparen alle für ihre eigene Altersrente. Mit welchem der beiden Verfahren verbinden Sie die folgenden Begriffe?», Angaben in Prozent

Das vierte Attribut – die Fairness – schreibt die Bevölkerung dagegen vergleichsweise deutlich dem Umlagerungsverfahren der AHV und dem darin enthaltenen finanziellen Ausgleich zwischen Jung und Alt sowie zwischen gut und weniger gut Verdienenden zu.

Unabhängig vom Erhebungszeitpunkt fällt die Beurteilung der beiden Verfahren eher zugunsten des Kapitaldeckungsverfahrens der zweiten Säule aus. Lässt sich daraus folgern, dass dieses mehr Gewicht erhalten soll?

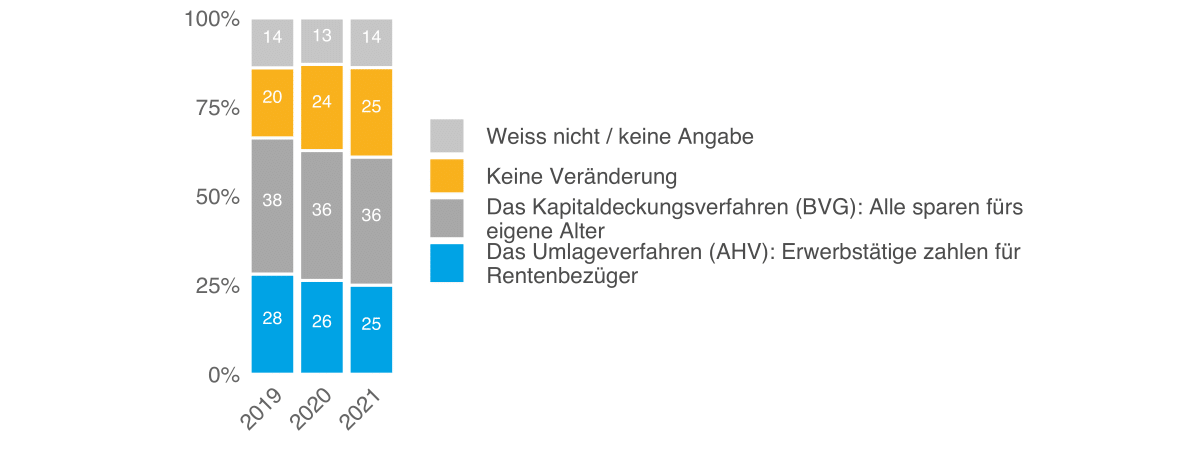

In der Tat bestätigt sich bei der Frage, welches Finanzierungsverfahren in Zukunft ein grösseres Gewicht erhalten soll, diese Präferenz hin zum Kapitaldeckungsverfahren der zweiten Säule: Dabei zeigt sich über alle drei Erhebungsjahre eine ähnliche Aufschlüsselung: Für gut ein Drittel soll das Kapitaldeckungsverfahren mehr Gewicht erhalten, rund ein Viertel spricht sich für das Umlageverfahren aus und etwa ein Viertel wünscht sich keine Veränderung (Abb. 38).

Welches Finanzierungsprinzip soll zukünftig mehr Gewicht erhalten? (Abb. 38)

«Welches Prinzip der Rentenfinanzierung soll in Zukunft mehr Gewicht erhalten?», Angaben in Prozent

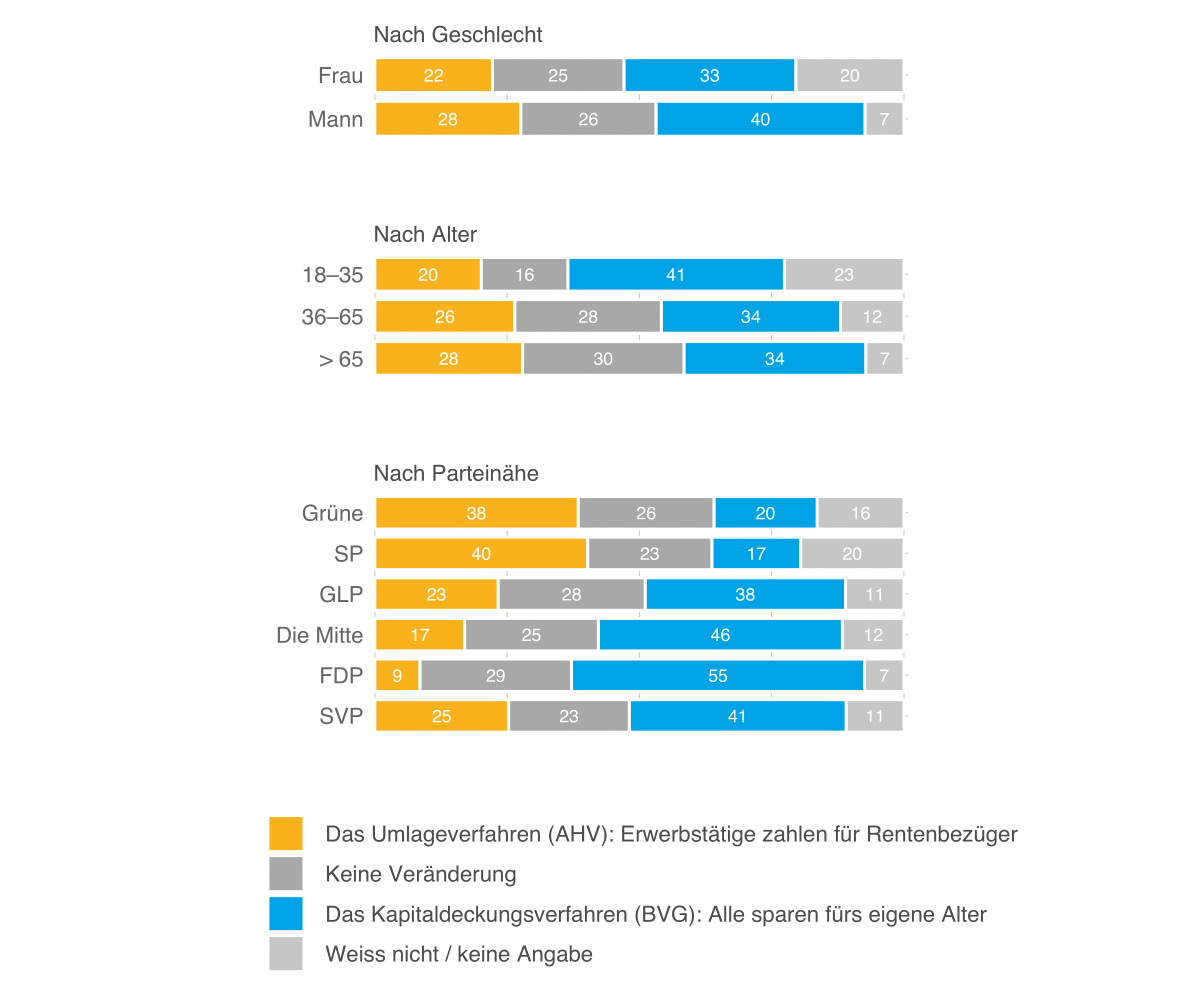

Je nach Bevölkerungsgruppe zeigen sich allerdings deutliche Unterschiede. Frauen wie Männer wünschen sich zwar eine stärkere Gewichtung des Kapitaldeckungsprinzips im schweizerischen Altersvorsorgesystem (Abb. 39). Männer zeigen allerdings eine deutlichere Bevorzugung des Kapitaldeckungs- gegenüber dem Umlageprinzip.

Interessant ist der deutliche Wunsch der jungen Erwachsenen für eine Stärkung des Prinzips, dass jeder für sich selbst und seine eigene Rente spart: Zwei von fünf 18- bis 35-jährigen Personen möchten dem Kapitaldeckungsprinzip in der Altersvorsorge mehr Gewicht geben, eine Person dem Umlageprinzip, eine wünscht sich keine Veränderung und eine Person, d. h. ein Fünftel der Befragten, kann oder möchte die Frage nicht beantworten.

Dem Kapitaldeckungsprinzip mehr Gewicht geben möchte insbesondere auch die Basis der FDP und zu einem geringeren Mass die der Mitteparteien und der SVP. Dagegen würden Personen, die den beiden Linksparteien SP und Grüne nahestehen, einen Ausbau des Umlageverfahrens präferieren.

Welches Finanzierungsprinzip soll zukünftig mehr Gewicht erhalten? – Nach soziodemografischen Merkmalen (Abb. 39)

«Welches Prinzip der Rentenfinanzierung soll in Zukunft mehr Gewicht erhalten?», Angaben in Prozent

Reformansätze in der obligatorischen Altersvorsorge

In den beiden Säulen der obligatorischen Altersvorsorge besteht grosser Reformbedarf. Verschiedene Ansätze zur Reform von AHV und BVG wurden bereits in der Politik, in den Medien und in der Öffentlichkeit diskutiert. Mit welchen Massnahmen soll nach Ansicht der Bevölkerung das Schweizer Rentensystem wieder ins Gleichgewicht gebracht werden? Im folgenden Abschnitt wird als Erstes auf mögliche Reformmassnahmen in der beruflichen Vorsorge eingegangen, danach auf solche in der ersten Säule.

Das Bundesgesetz über die berufliche Vorsorge (BVG) schreibt den Vorsorgeeinrichtungen für den obligatorischen Teil des Altersguthabens einen Mindestumwandlungssatz vor. Massgebend für den Umwandlungssatz sind hauptsächlich die Lebenserwartung und die erwarteten Anlagerenditen. Im Rahmen der letzten BVG-Revision 2005 wurde der Umwandlungssetz auf 6,8 Prozent gesenkt. Seither ist allerdings die Lebenserwartung der Schweizer Bevölkerung weiter gestiegen, wodurch sich die Rentenbezugsdauer erhöht. Durch die fortgesetzte Anwendung des vor über fünfzehn Jahren fixierten Umwandlungssatzes entsteht in der beruflichen Vorsorge aufgrund der veränderten wirtschaftlichen und gesellschaftlichen Rahmenbedingungen ein Finanzierungsdefizit. Befürwortet die Bevölkerung folglich eine Senkung des Umwandlungssatzes?

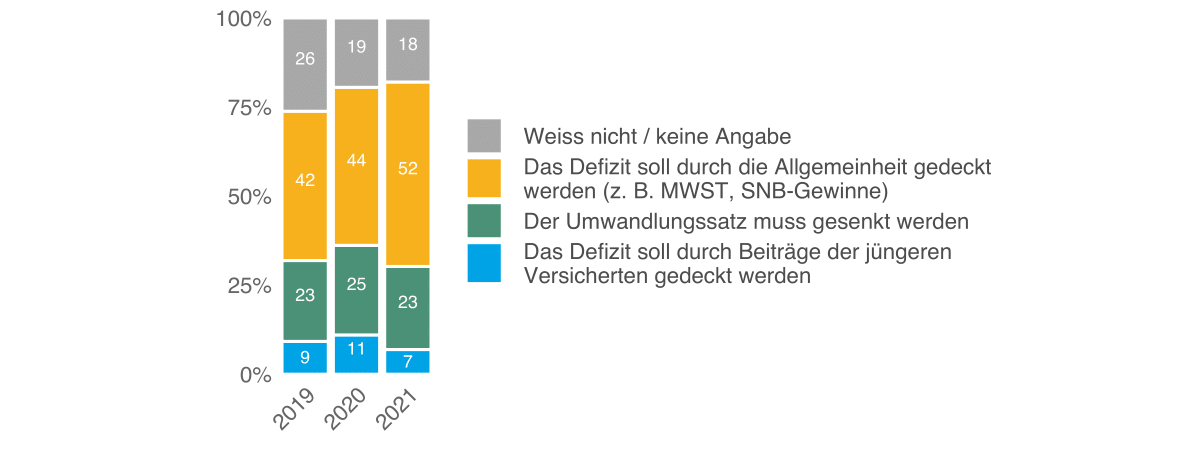

Abbildung 40 zeigt: Nur rund jede vierte Person erachtet die Senkung des Umwandlungssatzes als zweckdienliches Mittel zur Bekämpfung der zunehmenden Unterfinanzierung in der beruflichen Vorsorge.

Umgang mit Defizit durch bisherigen Umwandlungssatz (Abb. 40)

«Der Umwandlungssatz bestimmt, wie viel des angesparten Pensionskassenguthabens (BVG) pro Jahr ausbezahlt wird. Da die Lebenserwartung stark gestiegen ist, entsteht durch die Anwendung des bisherigen Umwandlungssatzes (BVG 6,8 Prozent) ein Defizit. Wie soll damit umgegangen werden?», Angaben in Prozent

Mehr als die Hälfte ist der Ansicht, dass die Finanzierungslücke durch die Allgemeinheit gedeckt werden soll (z. B. Erhöhung der MwSt.). Seit 2019 vergleichsweise konstant bleibt dagegen der Bevölkerungsanteil, der in der Senkung des Umwandlungssatzes die Lösung sieht.

Kaum jemand möchte dagegen das Defizit über die Beiträge der jungen Versicherten decken. Eine solche Abwälzung auf die jungen Generationen würde zu einer noch grösseren Umverteilung von Jung zu Alt und zudem zu einer Verlagerung vom Kapitaldeckungs- zum Umlageverfahren führen. Da die bei der Pensionierung vorhandenen Altersguthaben allerdings gegenwärtig nicht ausreichen, um die in Aussicht gestellten Renten zu finanzieren, findet in der beruflichen Vorsorge bereits heute eine Umlagerung statt.1 Der Vergleich der Umfragewerte zeigt auch, dass sich die Bevölkerung vermehrt mit dem Thema befasst. Hatten im Jahr 2019 noch gut ein Viertel der Befragten keine Meinung, ist dieser Wert heute nur noch bei 18 Prozent.

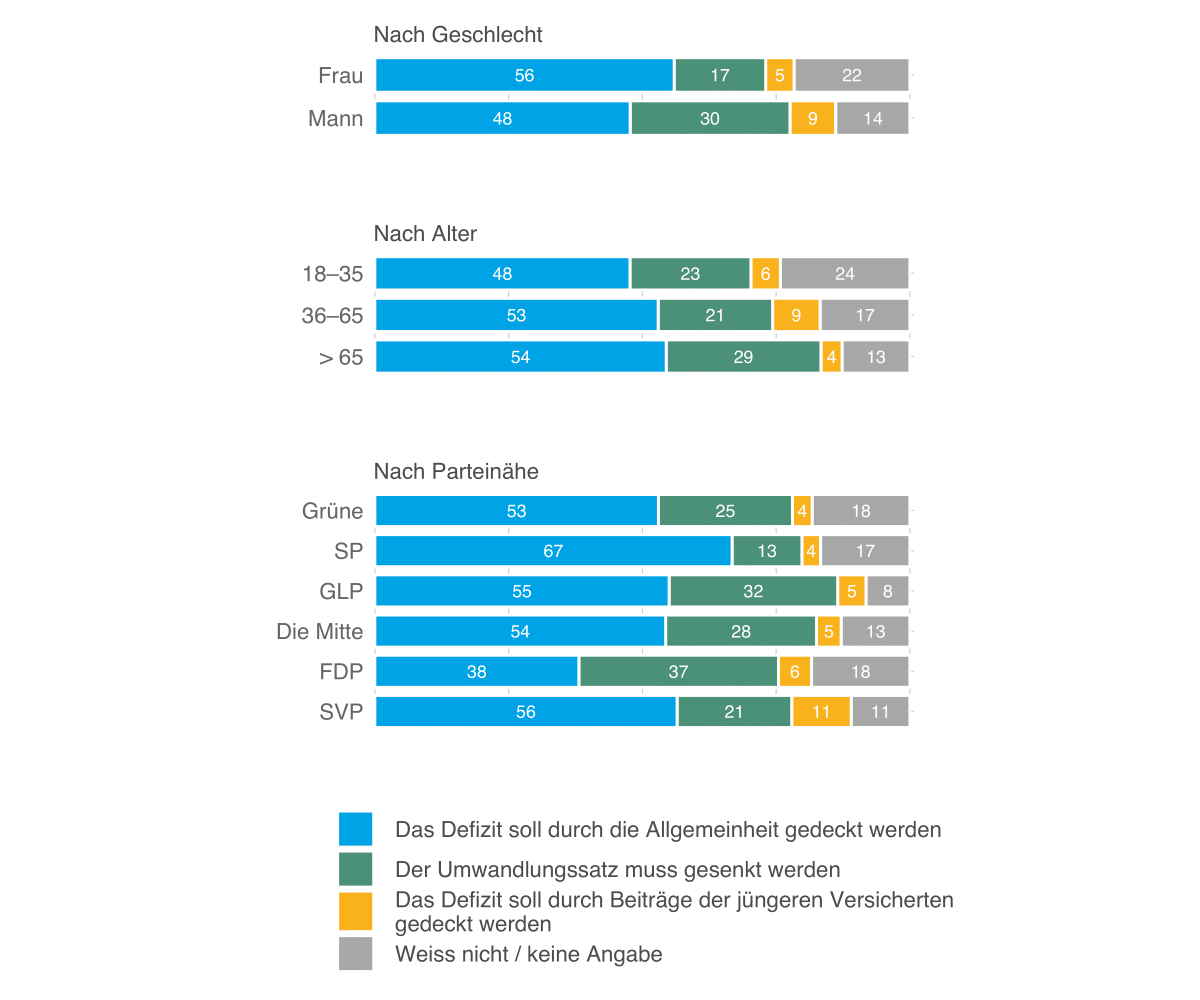

Die Bereitschaft, die Unterdeckung auf die Gesamtbevölkerung abzuwälzen, ist über alle Bevölkerungsschichten vorhanden (Abb. 41). Eine Senkung des Umwandlungssatzes findet vor allem bei Männern, bei der Basis der Mitteparteien und bei der Bevölkerung im Rentenalter Unterstützung, wobei letztere von dieser Massnahme nicht betroffen wäre.

1 vgl. Oberaufsichtskommission (OAK BV)

Umgang mit Defizit durch bisherigen Umwandlungssatz – nach soziodemografischen Merkmalen (Abb. 41)

«Der Umwandlungssatz bestimmt, wie viel des angesparten Pensionskassenguthabens (BVG) pro Jahr ausbezahlt wird. Da die Lebenserwartung stark gestiegen ist, entsteht durch die Anwendung des bisherigen Umwandlungssatzes (BVG 6,8 Prozent) ein Defizit. Wie soll damit umgegangen werden?», Angaben in Prozent

Wie bereits erwähnt, belasten das anhaltende Tiefzinsniveau und die steigende Lebenserwartung in erster Linie die kapitaldeckungsfinanzierte berufliche Vorsorge der zweiten Säule. Bei der ersten Säule dagegen liegt die Hauptproblematik der umlagefinanzierten AHV in der demografischen Alterung der Schweizer Bevölkerung, mit der sich das Verhältnis von Beitragszahlenden zu Rentenbeziehenden zu Ungunsten von ersteren verändert. Welche Massnahmen sollen nach Ansicht der Bevölkerung ergriffen werden, um der Destabilisierung der ersten Säule entgegenzuwirken? Die Befragten konnten dabei frei fünf Punkte auf die fünf erfragten Massnahmen verteilen, die zur Schliessung der Finanzierungslücke in der AHV beitragen sollen.

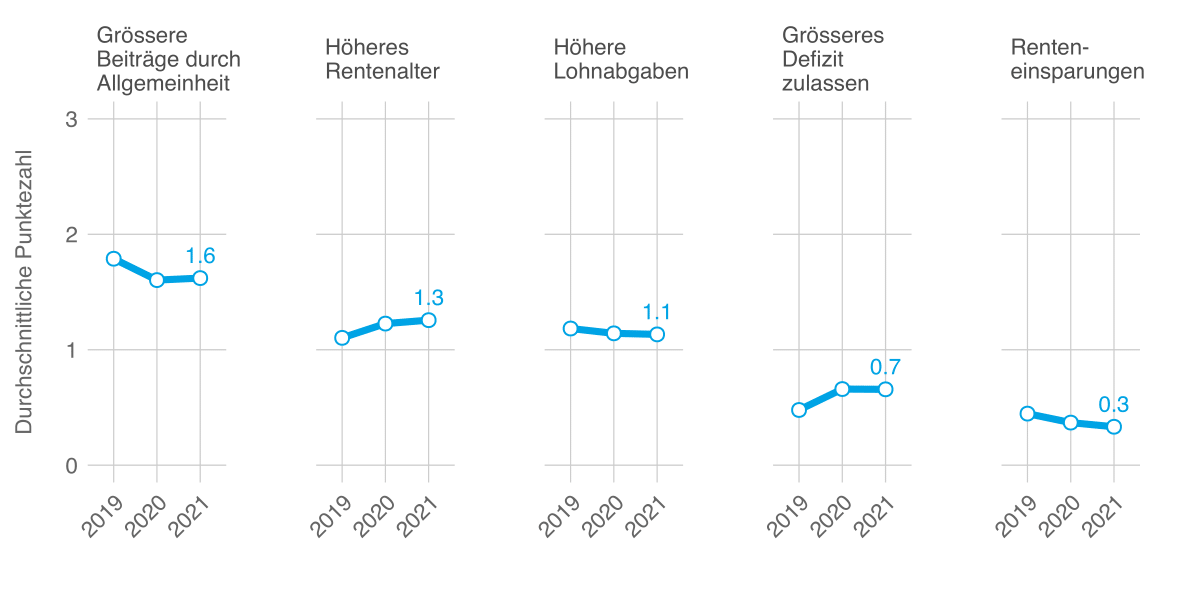

In der dies- und der letztjährigen Erhebung – beide unter dem Eindruck der Coronapandemie – zeigt sich unter den Befragten eine höhere Bereitschaft, in der ersten Säule ein Defizit zuzulassen (Abb. 42). Gleichzeitig ist die Akzeptanz bei den befragten Personen tiefer, die Allgemeinheit durch höhere Beiträge zu belasten. Nach wie vor punktet dieser Lösungsansatz zur Deckung der Finanzierungslücke in der AHV bei der Bevölkerung allerdings am meisten (1,6 Punkte). Über alle drei Erhebungsjahre zeigt sich, dass die Befragten ihre Schwerpunkte jedoch vor allem auf Massnahmen zur Erhöhung der Einnahmen legen. An zweiter und dritter Stelle rangieren auch dieses Jahr die Ansätze, die Finanzierungslücke in der AHV durch ein höheres Rentenalter (1,3 Punkte) oder durch höhere Lohnabgaben (1,1 Punkte) zu schliessen. Weiter wenig erwünscht ist es, die Finanzierung über die Erhöhung der Staatsschulden zu ermöglichen (0,7 Punkte). Fast rundweg abgelehnt wird der Vorschlag, die Lücke durch Renteneinsparungen zu schliessen (0,3 Punkte).

Bewertung Lösungsansätze für AHV-Finanzierungslücke (Abb. 42)

«Bewerten Sie die folgenden Lösungsansätze zur Schliessung der Finanzierungslücke in der AHV. Verteilen Sie fünf Punkte auf die folgenden Massnahmen. Sie können alle Punkte auf eine Massnahme setzen (die übrigen Punkte auf null) oder die Punkte beliebig verteilen.» Dargestellt ist das arithmetische Mittel

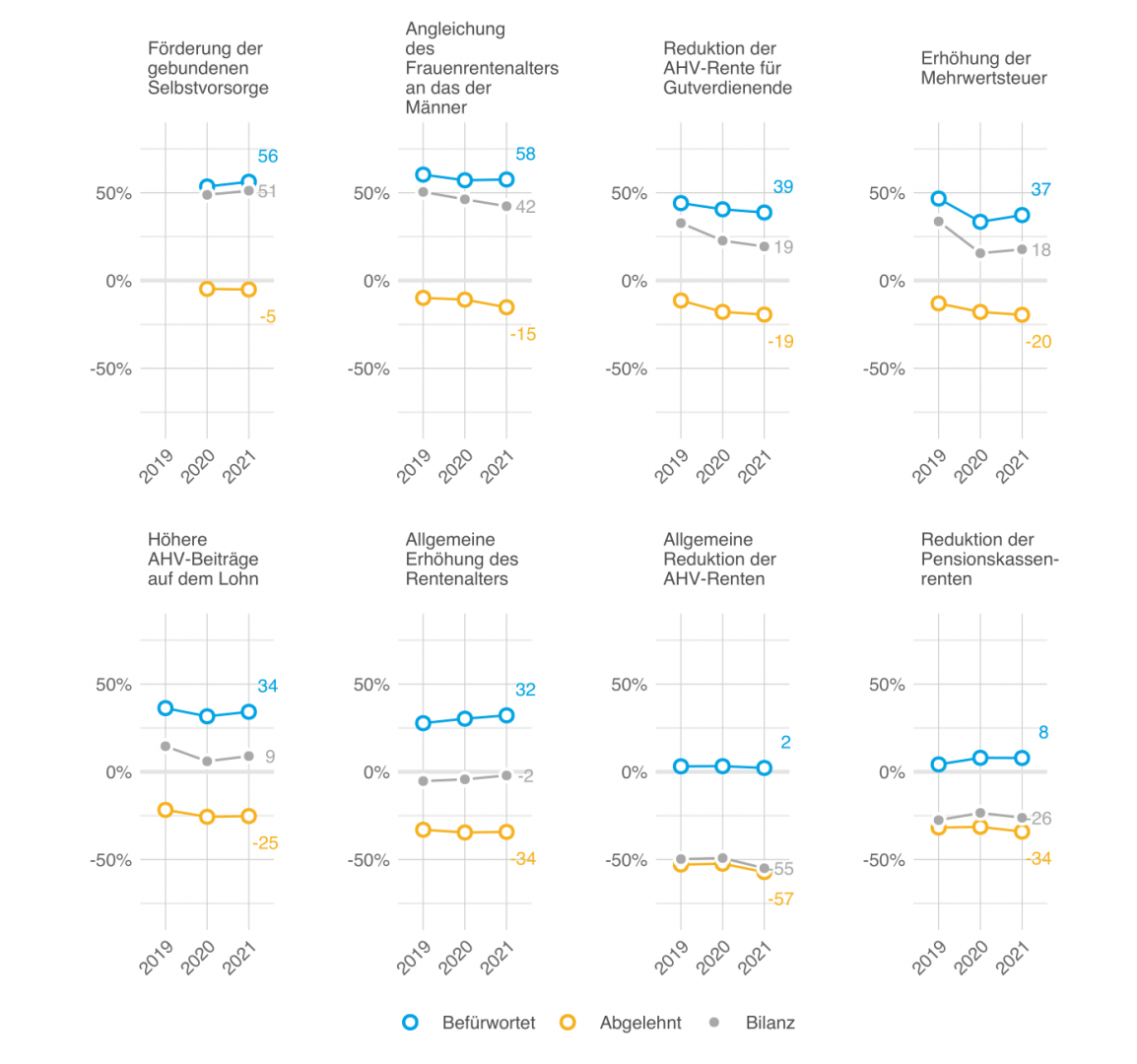

Wie die Ergebnisse dieser Studie zeigen, lässt sich in der Bevölkerung eine gewisse Bereitschaft beobachten, die Allgemeinheit für die Sicherung der Renten aufkommen zu lassen – sei es bei der umlagefinanzierten AHV als auch bei der im Kapitaldeckungsverfahren finanzierten BVG. Das Bild sieht allerdings etwas anders aus, wenn konkret nach der Akzeptanz verschiedener Massnahmen gefragt wird, die in Politik und Öffentlichkeit diskutiert werden (Abb. 43). Die Befragten erhielten dabei die Möglichkeit, aus acht konkreten Massnahmen jene auszuwählen, die sie explizit unterstützen, und jene, die sie gänzlich ablehnen. Die Bilanz bildet die Differenz zwischen dem Anteil zustimmender und dem Anteil ablehnender Personen.

Werden den Befragten konkrete Reformmassnahmen als Option vorgelegt, setzen sie eher auf die Erhöhung des Rentenalters als auf die Erhöhung der Mehrwertsteuer. Die Erhöhung der Mehrwertsteuer hat seit Beginn der Coronapandemie als Option in der Gunst der Bevölkerung gar leicht eingebüsst – dies obwohl das Prinzip, die Allgemeinheit für die Finanzierungslücke in der obligatorischen Altersvorsorge aufzukommen zu lassen, in den letzten beiden Erhebungen an Beliebtheit gewonnen hatte (vgl. Abb. 40, Abb. 42). Eine Konsumsteuer wie die Mehrwertsteuer als Finanzierungsquelle für die Altersvorsorge wird offensichtlich aktuell als weniger sinnvoll erachtet als vor Ausbruch der Pandemiekrise.

Einschätzung verschiedener Reformmassnahmen (Abb. 43)

Befürwortet: «Wenn es um konkrete Massnahmen zur Reform der Altersvorsorge geht, auf welche würden Sie setzen?»

Abgelehnt: «Und welche dieser Massnahmen kommen für Sie gar nicht in Frage?»

Bilanz: Differenz aus «Befürwortet» und «Abgelehnt», Angaben in Prozent(punkten)

Insgesamt hat sich die Haltung der Bevölkerung zu den verschiedenen Reformmassnahmen über die drei Erhebungsjahre jedoch kaum verändert: Am stärksten befürwortet die Bevölkerung Reformvorschläge, die auf das eigenverantwortliche Sparen setzen, gefolgt von einer Angleichung des Rentenalters der Frauen an das der Männer. Beide vorgeschlagenen Massnahmen finden bei einer Mehrheit der Befragten Zustimmung. Auch eine Kürzung der AHV-Rente von Gutverdienenden und eine Erhöhung der Mehrwertsteuer werden von der Bevölkerung eher als sinnvoll erachtet, wenngleich mit etwas weniger als 40 Prozent ein deutlich geringerer Anteil auf diese beiden Massnahmen setzt. 20 Prozent lehnen sie ab. Die generelle Erhöhung des Rentenalters bleibt heftig umstritten. Ein Drittel der Bevölkerung befürwortet diesen Schritt; ein Drittel lehnt ihn kategorisch ab. Keine Unterstützung von der Bevölkerung erhält eine allgemeine Rentensenkung in den beiden Säulen.

Interessant ist auch das Ergebnis bei der geschlechterspezifischen Auswertung der Umfrage: Wie Abbildung 44 zeigt, liegt die Akzeptanz von Reformmassnahmen, die auf eine Erhöhung der Anzahl Beitragsjahre abzielen, bei Frauen allgemein tiefer. Zudem ist die Zustimmung der Frauen zu einer Angleichung des Rentenalters von Mann und Frau über die letzten drei Jahre zurückgegangen.

Einschätzung verschiedener Reformmassnahmen – nach Geschlecht (Abb. 44)

Dargestellt ist die Bilanz von «Wenn es um konkrete Massnahmen zur Reform der Altersvorsorge geht, auf welche würden Sie setzen?» und «Und welche dieser Massnahmen kommen für Sie gar nicht in Frage?» in Prozentpunkten.

SVV Sicherheitsmonitor 2021

-

Editorial

Weiterlesen

-

In Kürze

Weiterlesen

-

Sicherheit und Freiheit

Weiterlesen

-

Risiken

Weiterlesen

-

Sicherheit im Alltag

Weiterlesen

-

Vorsorge: Erwartungen und Verhalten

Weiterlesen

-

Herausforderung Altersvorsorge

Weiterlesen

-

Methodik

Weiterlesen