Les défis de la prévoyance vieillesse

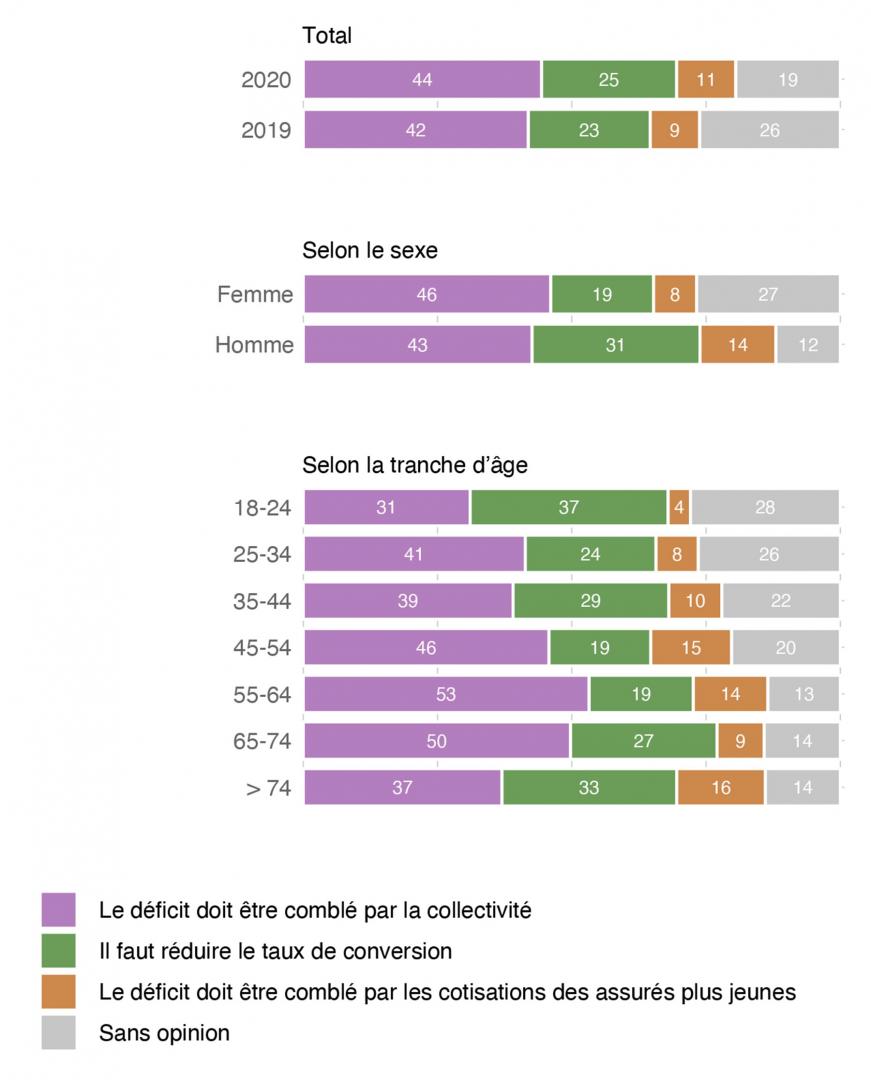

L’application du taux de conversion actuel entraîne en fait un déficit de financement en prévoyance professionnelle. Près de 44 pour cent des personnes interrogées estiment que ce déficit doit être couvert par la collectivité.

Évolution du niveau des retraites

Le vieillissement démographique de la population suisse remet en cause la stabilité du système des trois piliers. La nouvelle répartition entre la population active et les retraités pèse surtout sur le premier pilier. Par ailleurs, l’allongement de l’espérance de vie et donc celui de la durée de perception des retraites, le niveau exceptionnellement bas des taux d’intérêt et le taux de conversion excessif inscrit dans la loi mettent le deuxième pilier sous pression. Que pensent les personnes interrogées de l’évolution future du niveau des retraites en général et de ses répercussions sur leurs propres perspectives financières?

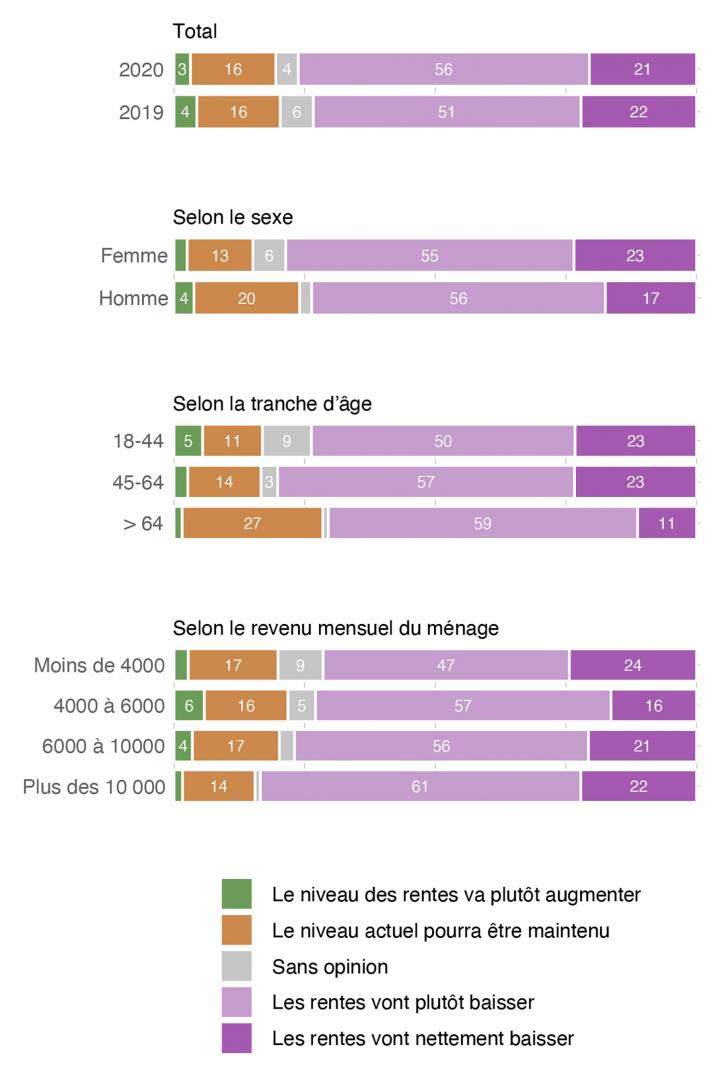

Par rapport à 2019, les avis pessimistes quant à l’évolution des retraites se sont encore multipliés : 77 pour cent de la population suisse estiment cette année que les retraites vont baisser, soit 4 points de plus que l’année précédente (Figure 19). Pour une majorité de cette tranche de la population, la crise du coronavirus a accentué cette situation (59 pour cent, n’est pas représenté sur la figure). Comme en 2019, ils sont 16 pour cent à espérer que le niveau actuel des retraites va se maintenir. Il est vrai que rares sont ceux qui envisagent une augmentation des retraites (3 pour cent).

L’opinion selon laquelle le niveau des retraites risque de baisser prévaut dans pratiquement toutes les couches de la population. L’idée que le niveau des retraites puisse être maintenu est davantage répandue parmi les personnes à la retraite (27 pour cent) qu’au sein de la population active (11 pour cent et 14 pour cent). Chez les 18 à 44 ans ainsi que chez les personnes aux revenus mensuels inférieurs à 4000 francs, l’incertitude est toutefois beaucoup plus grande et ils ne savent pas très bien quoi penser (respectivement 9 pour cent). Comme mentionné plus haut, les personnes aux revenus faibles sont généralement les jeunes en formation (voir chapitre 1).

Figure 19: Évolution future du niveau des retraites en Suisse

«Que pensez-vous globalement de l’évolution future des retraites en Suisse ?»

Les personnes interrogées qui pensent que le niveau des retraites risque de baisser à l’avenir justifient généralement leur vision pessimiste des choses en avançant que les caisses de pension ne seront bientôt plus en mesure d’honorer leurs prestations (77 pour cent, figure 20). Elles sont 68 pour cent à présumer que les retraites vont diminuer parce que la lacune de financement du premier pilier ne pourra pas être comblée. Pour un tiers des personnes interrogées, le montant découlant de la prévoyance vieillesse obligatoire risque de faiblir parce que les politiques vont décider d’une baisse des rentes ; pour un quart, parce que l’âge de la retraite ne sera pas relevé. Par rapport à l’année précédente, les personnes qui s’attendent à une baisse des rentes appuient aujourd’hui leur prévision moins sur la lacune de financement de l’AVS (–7 points) ou sur une réduction générale des rentes (–6 points). En revanche, elles sont plus nombreuses à penser que l’âge de la retraite ne sera pas relevé (+5 points).

Plus d’une personne sur deux qui s’attend à une stagnation, voire à une augmentation du niveau des rentes part de l’hypothèse d’un relèvement de l’âge

de la retraite (54 pour cent, figure 21). Elles sont 46 pour cent à considérer que le financement des retraites sera assuré par la génération de recettes supplémentaires. Par rapport à l’année précédente, les personnes interrogées sont nettement moins nombreuses à penser que la situation n’est pas si dramatique;seulement 42 pour cent adoptent encore cette attitude positive (–7 points).

Figure 21: Raisons de la stabilité ou de l’augmentation du niveau des retraites

Comparaison du système de capitalisation et du système de répartition

Premier pilier de la prévoyance vieillesse, l’assurance vieillesse et survivants (AVS) repose sur le principe dit de la répartition. Cela signifie que c’est la population active qui assure le financement des rentes de la population retraitée. Ce système veille à instaurer un certain équilibre entre pauvres et riches puisque les assurés percevant des revenus élevés cotisent à l’AVS de manière illimitée sur l’intégralité de leurs revenus, alors que leur droit à une rente est plafonné. Le deuxième pilier, la prévoyance professionnelle (LPP) repose en revanche sur le système de la capitalisation. Ici, chacun épargne individuellement pour alimenter ses propres rentes de vieillesse. Quelles sont les caractéristiques positives mises en avant pour chacune de ces deux variantes?

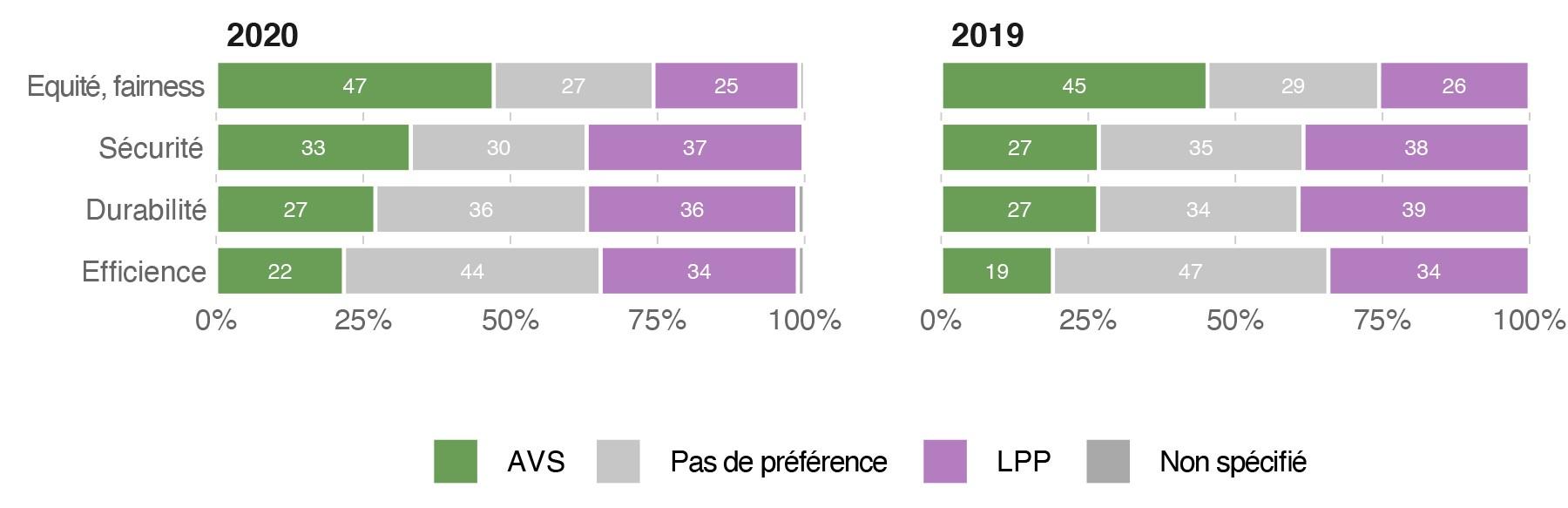

La population suisse relie trois des quatre caractéristiques positives mentionnées plutôt avec le deuxième pilier qu’avec le premier pilier (Figure 22) : les personnes interrogées considèrent plus souvent que le système par capitalisation est plus sûr (37 pour cent), plus durable (36 pour cent) et plus efficient (34 pour cent) que le système par répartition du premier pilier. En revanche, la population trouve que le transfert entre jeunes et vieux ainsi qu’entre ceux qui ont des revenus plus élevés et ceux qui gagnent moins bien leur vie est équitable (47 pour cent). En conséquence, les avis concernant ces deux systèmes n’ont pas beaucoup changé par rapport à l’année dernière. C’est seulement sur la question de la sécurité que l’AVS s’en sort néanmoins un peu mieux qu’en 2019 (33 pour cent, +6 points).

Figure 22: Notions qui sont reliées à l’AVS et à la LPP

«La prévoyance vieillesse obligatoire comprend deux piliers et deux principes de prévoyance différents : le premier pilier (AVS) repose sur le principe de la répartition. En vertu de ce principe, les jeunes actifs financent les rentes des retraités. Le deuxième pilier (LPP, caisse de pension) repose sur le principe de la capitalisation. Ici, chacun épargne pour alimenter ses propres rentes de vieillesse. Auquel de ces deux principes se rapportent les notions

suivantes ?»

Lorsqu’il est question de déterminer le mode de financement qui doit gagner en importance à l’avenir, la tendance en faveur du principe de la capitalisation du deuxième pilier se confirme : pour 38 pour cent de la population, il faut accorder davantage d’importance à ce principe ; 26 pour cent se prononcent pour celui de la répartition de l’AVS et 24 pour cent ne souhaitent rien changer (ne figure pas sur le schéma).

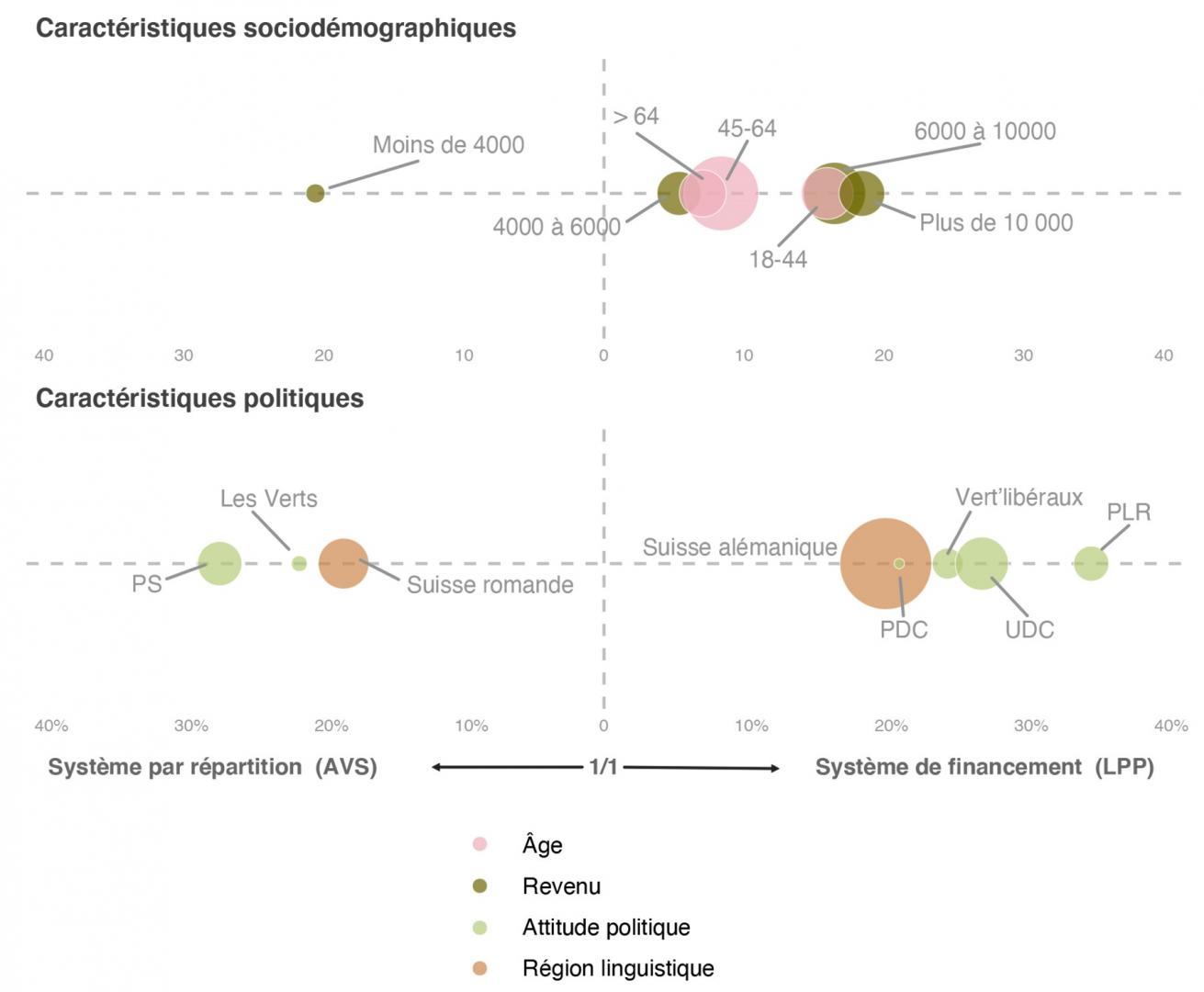

À vrai dire, des divergences très nettes se dessinent entre les différentes tranches de la population (Figure 23). La partie gauche de l’axe horizontal illustre les tranches de la population qui accordent davantage d’importance au principe de la répartition. La partie droite représente celles qui préfèrent le principe de la capitalisation.

Selon leurs orientations politiques, les personnes interrogées pondèrent plus ou moins fortement le principe de la répartition et celui de la capitalisation. Ce sont surtout les sympathisants du PLR et, dans une moindre mesure, ceux de l’UDC et des Vert’Libéraux qui préconisent une extension du principe de la capitalisation (LPP). De leur côté, les personnes ayant des affinités avec les deux partis de gauche, le PS et les Verts, prônent plutôt l’extension du système de la répartition. Les différences sont également nettes entre les régions linguistiques : les personnes interrogées de Suisse alémanique sont plutôt favorables au renforcement du système par capitalisation et celles de Suisse romande à celui du système par répartition.

Figure 23: Quel principe de financement doit à l’avenir passer au premier plan?

«Quel principe du financement des rentes doit à l’avenir passer au premier plan ?», différence absolue entre la préférence pour le principe de la capitalisation et la préférence pour le principe de la répartition en points de pour cent

Approches de réforme en prévoyance vieillesse obligatoire

En prévoyance vieillesse obligatoire, c’est-à-dire dans les deux premiers piliers, le besoin de réforme est important. Différentes approches de réforme de l’AVS et de la LPP sont en cours de discussion au sein de la classe politique, des médias et de l’opinion publique. Comment arriver à rééquilibrer le système suisse des retraites ? Telle est la question qui a été posée aux personnes interrogées.

La durée de perception des retraites augmente avec l’espérance de vie. L’application du taux de conversion actuel (6,8 pour cent en LPP) entraîne en fait

une lacune de financement en prévoyance professionnelle. Pour 44 pour cent des personnes interrogées, il revient à la collectivité de combler ce « déficit » et de veiller à une compensation ; 25 pour cent sont favorables à une réduction du taux de conversion (Figure 24). Seulement 11 pour cent souhaitent que le déficit soit comblé par les cotisations des assurés plus jeunes, ce qui se traduirait par une redistribution encore plus prononcée des jeunes vers les vieux et entraînerait un glissement du système de la capitalisation vers celui de la répartition. Il est vrai qu’une redistribution massive s’opère déjà dans le deuxième pilier dans la mesure où les avoirs de vieillesse disponibles à la retraite ne suffisent pas pour financer les retraites promises.

Figure 24: Traitement du déficit par l’actuel taux de conversion

«Le taux de conversion détermine la portion de l’avoir de la caisse de pension (LPP) qui est versée chaque année. Comme l’espérance de vie a fortement augmenté, l’application du taux de conversion actuel (6,8 pour cent en LPP) génère un déficit. Comment faire pour éviter cela ?»

À la question de savoir comment gérer cette lacune de financement qui ne cesse de grossir et qui est responsable de sa couverture, la population n’a pas vraiment changé d’avis depuis l’année dernière. Toutes les couches de la population continuent en 2020 de se déclarer favorables à un report de cette insuffisance de couverture sur l’ensemble de la collectivité. Toutefois, à la différence des générations d’actifs plus âgés, les 18 à 44 ans estiment plus souvent que la réduction du taux de conversion constitue un moyen éprouvé pour arriver à résorber le déficit. Les retraités sont également plus nombreux à partager cet avis. Il est vrai que ces derniers ne seraient pas touchés au regard du taux de conversion qui leur a été garanti jusqu’ici. Par ailleurs, les personnes percevant des revenus mensuels élevés sont également plus favorables à une diminution du taux de conversion.

Le vieillissement démographique pose également un problème en termes de financement de l’AVS par répartition. Quelles mesures doivent-être prises pour empêcher la déstabilisation du premier pilier ? Telle est la question qui a été posée aux personnes interrogées.

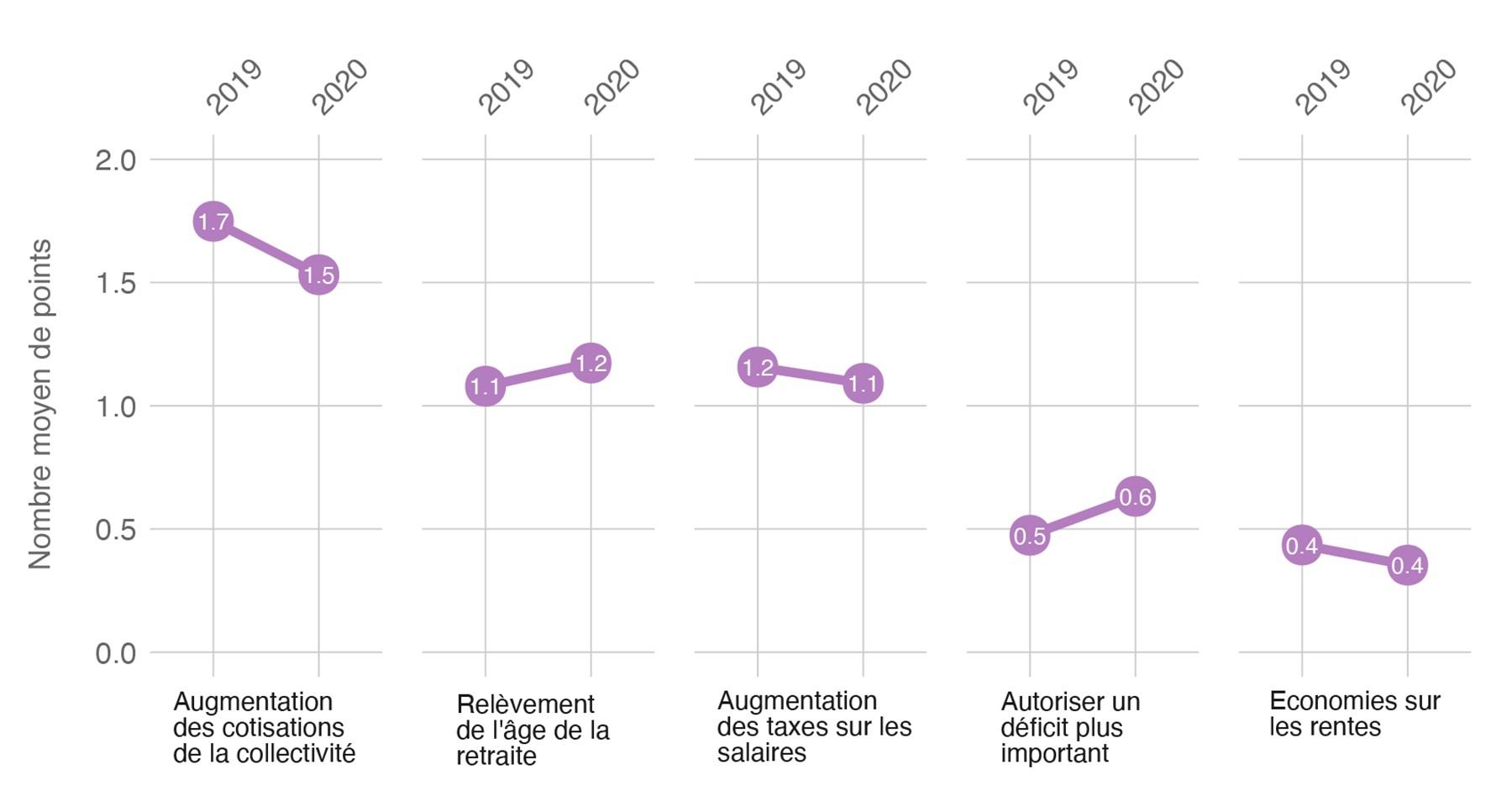

La population préconise avant tout des mesures contribuant à l’augmentation des recettes (Figure 25). Les personnes interrogées ont été invitées à répartir librement cinq points sur cinq mesures sensées contribuer à combler la lacune de financement de l’AVS. En moyenne, les personnes interrogées ont attribué 1,5 point à la solution qui consiste à augmenter les cotisations de la collectivité pour combler la lacune de financement. Par rapport à l’année précédente, cette solution est légèrement moins prisée par la population (–0,2 point). Les répondants sont un peu moins favorables à un financement par le biais du relèvement de l’âge de la retraite (1,2 point) ou par une augmentation des charges sur les salaires (1,1 point). La population continue d’estimer que la solution réside comparativement moins dans l’aggravation du déficit (0,6 point) ou dans des économies sur les

rentes (0,4 point).

Figure 25: Évaluation des approches de solution pour combler les lacunes de financement de l’AVS

«Évaluez les suggestions de solution suivantes pour combler la lacune de financement de l’AVS. Répartissez 5 points entre les mesures suivantes. Vous pouvez attribuer tous les points à une seule mesure (et donner zéro point aux autres mesures) ou les répartir librement entre plusieurs.»

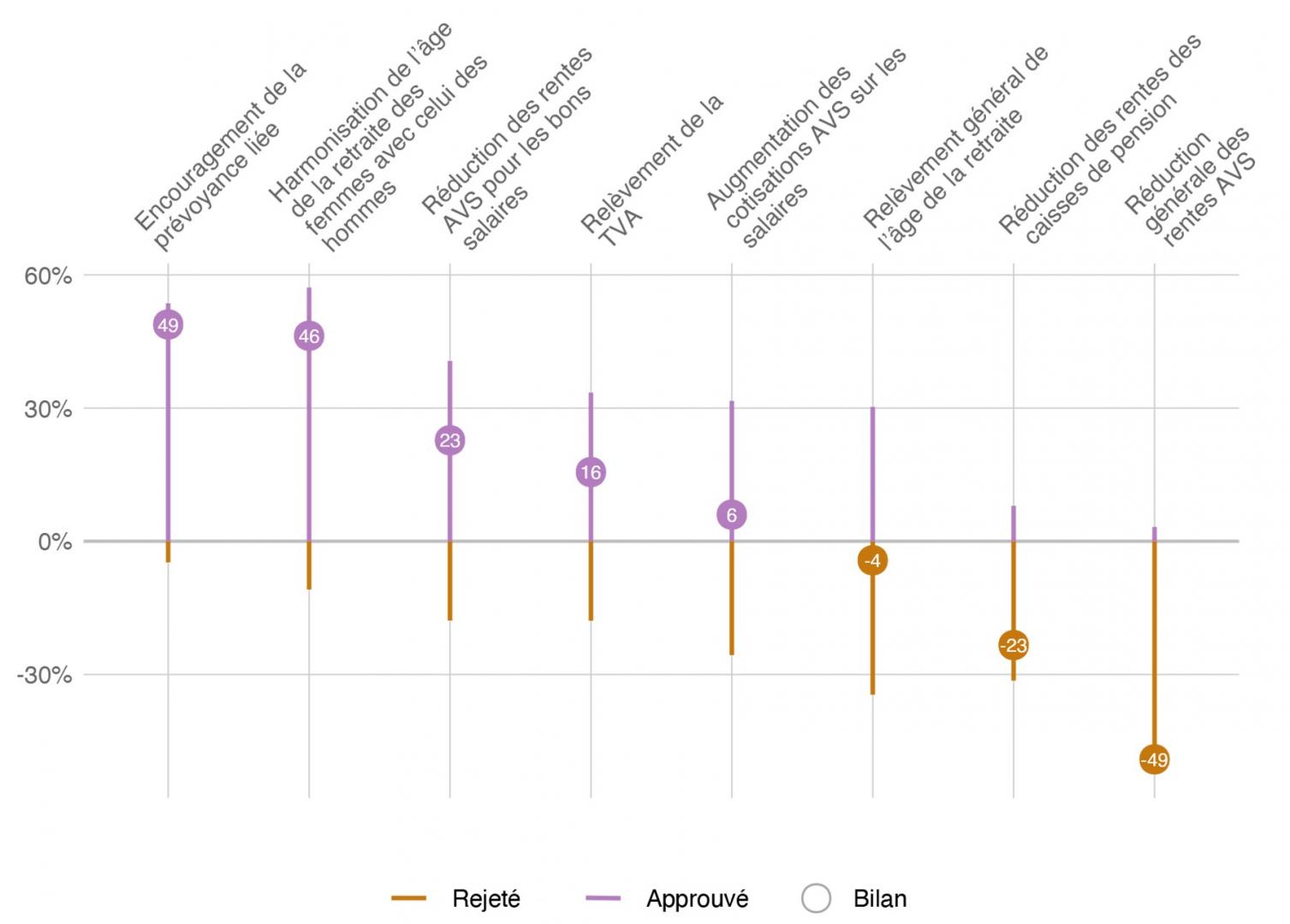

Aussi bien concernant l’AVS financée par répartition que la LPP financée par capitalisation, la population affiche une certaine propension à laisser la collectivité se charger de la sécurisation des retraites. Il est toutefois intéressant de noter que cette année encore, lorsqu’il est question de mesures concrètes, la population est davantage favorable à des mesures comme le relèvement de l’âge de la retraite qu’à l’augmentation de la taxe sur la valeur ajoutée (Figure 26). Les personnes interrogées ont été invitées à sélectionner parmi huit mesures concrètes celle qu’elles soutiennent sans réserve et celle qu’elles rejettent catégoriquement. Le bilan montre ainsi la différence entre la proportion de personnes favorables à la mesure considérée et celle des personnes qui y sont défavorables.

Figure 26: Évaluation de différentes mesures de réforme

Approuvé: «Parmi les mesures suivantes permettant de réformer la prévoyance vieillesse, laquelle ou lesquelles approuvez-vous?»

Rejeté: «Et laquelle ou lesquelles sont inenvisageables pour vous?»

En matière de réforme de la prévoyance vieillesse, la population pencherait surtout sur l’encouragement de l’épargne individuelle, suivie par l’harmonisation de l’âge de la retraite des femmes avec celui des hommes. Presque personne ne rejette l’encouragement du troisième pilier. Les hommes sont nettement plus nombreux à prôner une harmonisation de l’âge de la retraite des femmes avec le leur (66 pour cent) que les femmes (27 pour cent, pas sur le schéma). Une réduction de la rente AVS des personnes aux revenus élevés et un relèvement de la TVA sont aussi plutôt considérés comme utiles, même si les personnes interrogées sont moins nombreuses à préconiser ces deux mesures. Comme les années précédentes, la population continue de rejeter un relèvement général de l’âge de la retraite et surtout une réduction des rentes des deux premiers piliers.

Le moniteur 2020 de l’ASA sur la sécurité

-

Editorial

Plus

-

En bref

Plus

-

Introduction

Plus

-

La sécurité au quotidien

Plus

-

Prévoyance: attentes et comportement

Plus

-

Les défis de la prévoyance vieillesse

Plus

-

Risques et changement climatique

Plus

-

Méthodologie

Plus