Lebensversicherungen im Vergleich: Ein Überblick

Mit Lebensversicherungen können die Risiken Tod und Erwerbsunfähigkeit versichert und für das Alter vorgesorgt werden. Doch es gibt viele Varianten, wie diese Angebote kombiniert und ausgestaltet sein können. Hier geben wir einen Überblick über die bekanntesten Varianten.

Unter Lebensversicherungen versteht man Angebote, die Risiken Tod oder Invalidität absichern. Ganz vereinfacht gesagt heisst das, dass die versicherte Person im Falle einer krankheits- oder unfallbedingten Arbeitsunfähigkeit finanziell abgesichert ist und im Todesfall ihre Hinterbliebenen finanziell versorgt sind.

Mit Lebensversicherungen kann man jedoch auch für das Alter vorsorgen: Denn viele Lebensversicherungen beinhalten zusätzlich zur Risikoabsicherung auch eine Sparkomponente, mit der man ein Alterskapital aufbaut und sich für das Rentenalter absichert. Dies sind meist Angebote in der freien Vorsorge (Säule 3b). Sie können aber auch im Rahmen der gebundenen Vorsorge abgeschlossen werden – sofern die steuerlichen Anforderungen erfüllt sind.

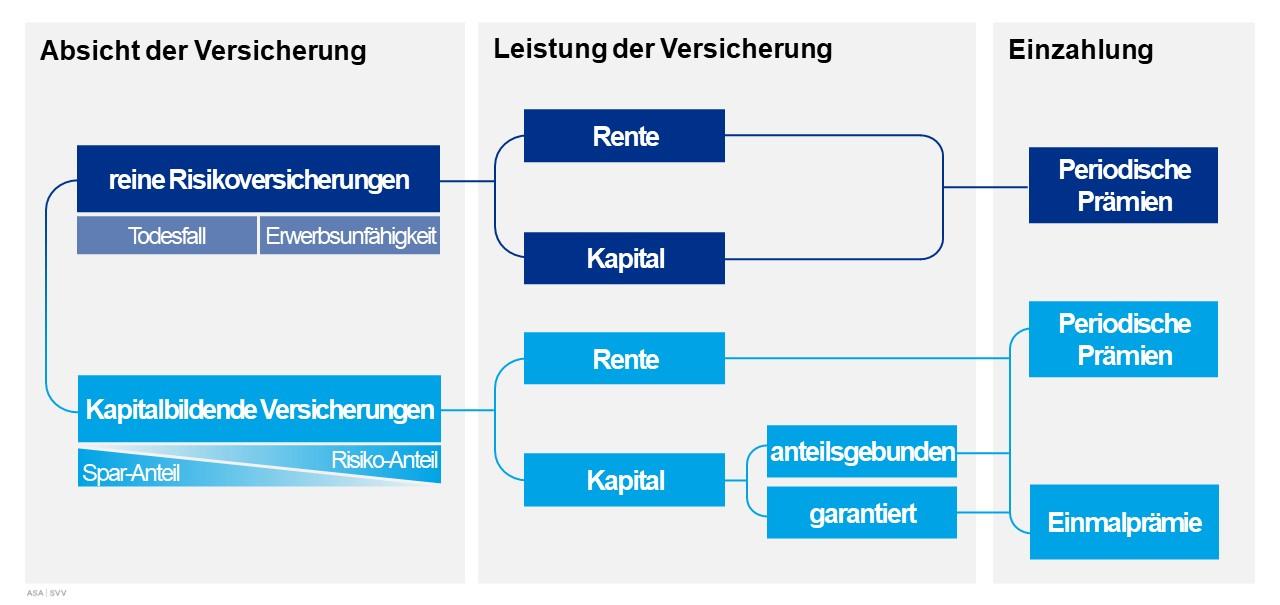

Es gibt viele Varianten, wie eine Lebensversicherung effektiv ausgestaltet werden kann. Sie unterscheiden sich einerseits darin, welches Ereignis und welche Leistung versichert wird. Aber auch darin, ob und wie Kapital angespart wird und auf welche Art die Prämien eingezahlt werden.

Lebensversicherungen gibt es in vielen Varianten. Diese Grafik zeigt schematisch, wie sich die gängigsten Varianten voneinander unterscheiden.

Reine Risikoversicherungen dienen der Absicherung

Ein Beispiel für reine Risiko-Versicherung ist die Todesfallversicherung. Sie sieht vor, dass den Hinterbliebenen der versicherten Person (den Begünstigten) eine Versicherungsleistung (Kapital oder Rente) ausbezahlt wird, wenn die versicherte Person vor Ablauf der Versicherungsdauer verstirbt. Das bietet den Hinterbliebenen finanzielle Sicherheit – zum Beispiel, wenn eine Familie auf das Einkommen dieser Person angewiesen ist.

Eine andere Risiko-Versicherung deckt die Erwerbsunfähigkeit ab. Vor allem, wenn diese aufgrund einer Krankheit eintritt, reichen die obligatorischen Versicherungsleistungen oftmals nicht aus. Und während Kranken- oder Unfalltaggelder nur während einer bestimmten Zeit ausbezahlt werden, laufen Erwerbsausfallrenten (auch Erwerbsunfähigkeitsrenten oder private Invalidenrenten genannt) in der Regel bis zum Pensionsalter. Sie gleichen also den Lohnausfall aus, bis die Altersrente bezogen werden kann.

Es gibt zahlreiche Varianten dieser Versicherungen – je nach Bedürfnissen und Wünschen des Versicherten. Sie unterscheiden sich zum Beispiel in der Leistung: So gibt es Risikoversicherungen mit steigenden oder fallenden Versicherungssummen. Oder sie unterscheiden sich darin, wie die Beiträge ausgestaltet sind. Als Beispiel hierfür sind «nivellierte» Prämien (während der Vertragsdauer gleichbleibend) oder «rollende» Prämien (jährliche neu berechnet aufgrund des mit zunehmendem Alter verändernden Risikos) zu nennen.

Kapitalbildende Versicherungen eignen sich gut für die Altersvorsorge

Im Gegensatz zu reinen Risikoversicherungen beinhaltet eine kapitalbildende Versicherung auch einen Sparanteil. Sie werden daher auch «Gemischte Versicherungen» genannt. Die Gewichtung der beiden Teile kann variieren (bis hin zu Kapitalisationsgeschäften, die ganz ohne Risikokomponente auskommen). Alle haben sie jedoch gemein, dass ein Teil des eingezahlten Betrags zur Bildung eines Kapitals genutzt wird, auf das man eine Rendite erhält und welches am Ende der Laufzeit ausgezahlt wird. Wenn die versicherte Person vorzeitig verstirbt, wird je nach Police das gebildete Kapital samt aufgelaufenen Überschussanteilen oder aber die vereinbarte Versicherungssumme den Hinterbliebenen, bzw. den Begünstigten sofort ausbezahlt.

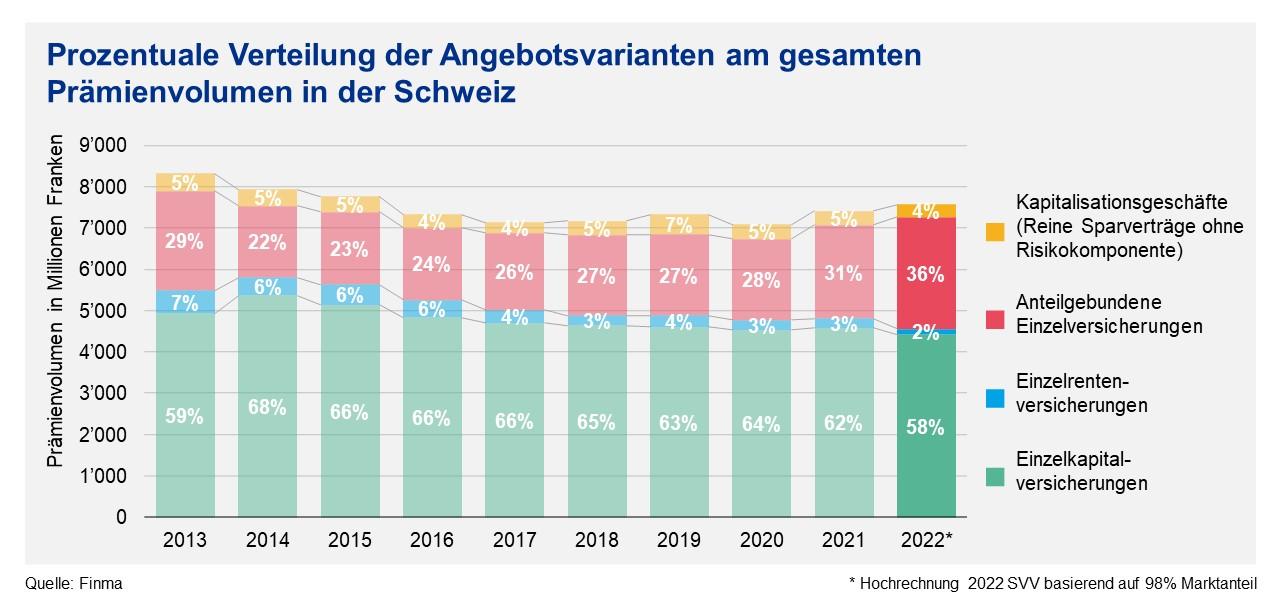

Eine populärer werdende Variante einer kapitalbildenden Versicherung sind die sogenannten fondsgebundenen Lebensversicherungen. Hier wird statt eines festen Geldbetrags die Auszahlung von Anteilseinheiten eines Fonds vereinbart. Die Leistung der Versicherung ist damit an die Kursentwicklung von Fondsanteilen oder an einen Index gebunden. Wenn sich diese positiv entwickeln, sind attraktive Renditen möglich.

Besonders bei kapitalbildenden Versicherungen besteht zudem die Möglichkeit, zwischen einer einmaligen Einzahlung und periodischen Prämien zu entscheiden. Wenn man einmalig eine grössere Summe Geld anlegen möchte, kann eine Lebensversicherung mit Einmaleinlage ein attraktives Angebot darstellen. Für Personen, die lieber im Alltag etwas für die Absicherung beiseitelegen möchten, sind periodische Prämien wohl besser geeignet.

Anteilsgebundene Lebensversicherungen gewinnen in den letzten Jahren an Popularität.

Statt einer festen Summe kann auch eine Rente versichert sein

Anstelle eines einmaligen Kapitals kann eine auch eine Rente als Leistung der Versicherung vereinbart werden. Zum Beispiel im Rahmen einer Risikoversicherung, wie der oben beschriebenen Erwerbsunfähigkeitsversicherung. Oder aber auch im Rahmen einer privaten Vorsorge für die Pension: Hier wird dem Versicherten ein lebenslanges Einkommen in vereinbarter Höhe garantiert. Je älter die versicherte Person bei Beginn der Rente ist, desto höher wird in der Regel die Altersrente, die mit einem bestimmten Kapital finanziert ist.

Altersrenten können zudem oftmals auch mit einem zusätzlichen Hinterbliebenen-Schutz kombiniert werden, indem beispielsweise eine Versicherung «auf zwei Leben» abgeschlossen wird: Das beinhalten die Weiterzahlung der vollen Rente an die hinterbliebene Person. Oder die Versicherung sieht vor, dass alle noch nicht als Rente bezogenen einbezahlten Prämien den Hinterbliebenen unverzinst zurückerstattet werden (Rente mit Rückgewähr).

Viele Optionen für individuelle Versicherungsangebote

Neben diesen wichtigsten Angeboten der privaten Lebensversicherungen gibt es viele andere Varianten der Lebensversicherung. Dazu zählen zum Beispiel Versicherungen mit gestaffelter Auszahlung der Leistung im Erlebensfall, Kinderversicherungen (Kapital für die Ausbildung) oder Fremdwährungs-Versicherungen.

Mit diesen vielen Optionen können Lebensversicherungen genau auf die individuellen Bedürfnisse der versicherten Person angepasst werden. Es ist daher in jedem Fall sinnvoll, sich genau damit zu beschäftigen, welche Variante am meisten Sinn macht. Versicherungsunternehmen bieten dafür individuelle Beratungen an.