Assicurazione pandemia: Non vi è soluzione senza la partecipazione dello Stato

La crescita della popolazione, la mobilità globale o i cambiamenti ambientali aumentano il rischio di pandemia. Si tratta di un rischio assicurabile? La risposta è: «Solo con la partecipazione dello Stato».

Di Michaela Bruer e Angela Zeier Röschmann, Istituto Risk & Insurance della ZHAW School of Management and Law

Secondo l’analisi dei rischi e dei pericoli dell’Ufficio federale della protezione della popolazione una pandemia rientra nei principali rischi in Svizzera, unitamente all’interruzione prolungata di corrente e a un forte terremoto. Con la diffusione dell'agente patogeno SARS-CoV-2, il rischio di una pandemia si è concretizzato con gravi conseguenze per la nostra società e la nostra economia. Anche l’industria assicurativa valuta crescente il rischio di pandemia, in considerazione della crescita della popolazione, della mobilità globale, dei cambiamenti ambientali e delle interazioni più intense tra gli esseri umani e gli animali. La domanda dunque non è se la Svizzera dovrà nuovamente confrontarsi a una pandemia, bensì quando e con quale portata dovrà farlo.

Le attuali assicurazioni epidemie non sono concepite per il rischio pandemia, il che comprensibilmente al momento sta causando controversie. In futuro gli assicuratori dovranno pertanto definire e comunicare con maggiore precisione le loro condizioni e i loro criteri inerenti la differenziazione tra pandemia ed epidemia.

Il problema della simultaneità

La ragione per cui la pandemia rientra fra i rischi difficilmente assicurabili è ovvia se si osserva la differenza che sussiste tra una pandemia e un'epidemia. Le epidemie sono di durata limitata e geograficamente localizzate. Al contrario, la pandemia è caratterizzata per definizione dal propagarsi di agenti patogeni nei vari continenti a livello globale e dalla vulnerabilità di determinati gruppi della popolazione. Per gli assicuratori ciò implica l’erogazione contemporanea di prestazioni da differenti rami assicurativi, tra cui ad esempio l’assicurazione sulla vita, l’assicurazione per cancellazione di eventi, di interruzione di esercizio o anche assicurazioni di viaggio e di credito. Oltre a una dotazione di capitale sufficiente, in particolare l’indipendenza dei rischi da assicurare è decisiva per il funzionamento del principio fondamentale dell’assicurazione: la compensazione nel collettivo di assicurazione. Indipendenza significa che non tutti gli assicurati di un collettivo sono interessati simultaneamente dallo stesso rischio e si aspettano a breve un pagamento e un aiuto in caso di sinistro da parte dell’assicuratore.

Anche se un’epidemia o un forte nubifragio causano versamenti e sostegni in parte elevati, rispetto a una pandemia il rischio può essere diversificato a livello geografico e temporale, poiché di norma tali eventi non si verificano contemporaneamente. Dato che le pandemie sono rare, ma con grande probabilità si verificano con una frequenza di 30-50 anni, le imprese di assicurazione devono garantire una rispettiva infrastruttura per il trattamento delle pretese come pure una dotazione di capitale e l’accantonamento di fondi in misura sufficiente. A peggiorare la situazione c'è il fatto che una pandemia comporta di norma anche turbolenze sui mercati finanziari, che gravano eventualmente sui valori patrimoniali necessari per la copertura dei danni e degli imminenti impegni nei confronti degli assicurati.

Le interazioni fra tali eventi accentuano i limiti dell’assicurabilità. Tanto più se si considera che, secondo i dati dell’Autorità di vigilanza sui mercati finanziari, l’intero settore assicurativo incassa ogni anno attraverso i premi pressoché 114 miliardi di franchi nei rami vita, sinistri e riassicurazione. A titolo di paragone, i costi della pandemia per l’economia svizzera da marzo a giugno 2020 ammontano a circa 35 miliardi di franchi secondo la stima del Centro di ricerche congiunturali KOF. I danni di una tale portata non sono più sostenibili esclusivamente da parte degli assicuratori. I premi per i clienti sarebbero talmente elevati da essere impagabili oppure il settore stesso farebbe fallimento alla prossima pandemia.

Ogni pandemia è un evento raro e diverso da quello precedente

Un ulteriore presupposto centrale per l’assicurabilità di un rischio è la possibilità di valutarlo in termini economici. Ogni pandemia tuttavia è diversa in termini di decorso della malattia e mortalità, rapidità di propagazione, cerchie di persone interessate, durata, disponibilità di provvedimenti quali test, metodi e strumenti di cura, inoltre anche le misure dello Stato come limitazioni di viaggio o chiusura delle aziende possono variare. Dato che le pandemie si verificano raramente, gli assicuratori non possono ricorrere a sufficienti valori di osservazione per la tariffazione del rischio come invece accade per la stima dei rischi di incendio o infortunio. Nella prassi assicurativa vengono utilizzati modelli che simulano le caratteristiche fondamentali di una pandemia con i più svariati scenari. A tale scopo esiste una serie di modelli matematici per le epidemie, che descrivono il possibile decorso di una malattia infettiva e ora anche le misure dello Stato e della società nonché il rispettivo influsso sull’andamento dell’epidemia e della pandemia.

Una domanda limitata

L’indipendenza, la controllabilità dei danni massimi e la quantificabilità sono soltanto tre dei vari criteri sulla cui base è possibile valutare in maniera sistematica l’assicurabilità di un rischio. Gli ulteriori criteri sviluppati da Berliner (1982) hanno per oggetto la creazione di un mercato e la legittimità sociale. Nell’illustrazione 1 presentiamo le caratteristiche del rischio pandemia in considerazione di questi criteri. Per la costituzione di un collettivo di assicurazione occorre pertanto un numero sufficiente di assicurati. La domanda di assicurazioni pandemia è però piuttosto esigua e perlopiù sussiste solo dopo eventi con impatto mediatico. Visto che gli assicuratori richiedono premi molto elevati per l’assicurazione dei rischi di pandemia e devono limitare fortemente la copertura al fine di poter mantenere con grande certezza la loro promessa di erogare la prestazione, è improbabile che si giunga a un’offerta di mercato allettante.

| Criteri economico-assicurativi | Caratteristiche del rischio pandemia | |

|---|---|---|

|

1 |

L’evento è imprevedibile e non è influenzabile in |

L’occorrenza e gli effetti sono incerti. |

|

2 |

Gli eventi sono indipendenti l’uno dall’altro |

La pandemia è caratterizzata dalla propagazione |

|

3 |

I danni massimi sono gestibili, ovvero |

Una pandemia può richiedere ingenti spese |

|

4 |

Il danno medio è moderato. |

Di norma il danno medio è limitato dalle |

|

5 |

La frequenza dei sinistri è alta, l’evento |

Finora si sono verificati solo poche propagazioni |

|

6 |

L’asimmetria informativa non è eccessiva, |

Una copertura del rischio pandemia viene |

|

7 |

Il premio assicurativo è adeguato e pagabile, |

A causa delle caratteristiche sopra esposte |

|

8 |

I limiti di copertura sono accettabili. |

Una copertura è spesso connessa a requisiti |

|

9 |

Le capacità del settore sono sufficienti e |

La pandemia è caratterizzata da una |

|

10 |

L’assicurazione è coerente con la |

Un’assicurazione è auspicabile, ma |

|

11 |

Una copertura è consentita dalla legge. |

Questo criterio è dato. |

*Valutazione dell’assicurabilità del rischio pandemia sulla base dei criteri di Berliner (1982): Limits of Insurability of Risks, Englewood Cliffs, NJ: Prentice-Hall

Tutela in caso di eventi estremi

Al fine di estendere i limiti dell’assicurabilità e della copertura per gli eventi estremi sono necessari ulteriori strumenti per il finanziamento del rischio. Se si osserva il finanziamento di altri rischi da catastrofe si nota che questi sono spesso assicurati tramite soluzioni sostenute dallo Stato. In Svizzera esiste ad esempio un cosiddetto pool svizzero per l’assicurazione dei rischi nucleari, che riunisce gli istituti di assicurazione e di riassicurazione privati e di diritto pubblico con sede in Svizzera. Inoltre, nel nostro Paese sussiste anche un pool danni della natura per i rischi di catastrofi naturali quali piene, inondazioni, uragani, grandine, valanghe, pressione della neve, frane, caduta di sassi, smottamenti, che rende sostenibili le conseguenze di tali eventi naturali. Prima della regolamentazione giuridica dell’assicurazione contro i danni della natura, i danni della natura erano considerati «non assicurabili» a causa delle loro gravi conseguenze.

Esistono simili soluzioni in altri Paesi per i rischi difficilmente assicurabili. Ad esempio, per gli atti di terrorismo e i pericoli naturali sono disponibili i seguenti fondi «Extremus Versicherungs-AG» in Germania e «Gestion de l’Assurance et de la Réassurance des risques Attentats et actes de Terrorisme (GAREAT)» in Francia o anche «National Flood Insurance Program (NFIP)» negli USA. Questi programmi possono essere utilizzati quale punto di partenza per le riflessioni relative a una soluzione in pool per gli eventi pandemici. In effetti in svariati Paesi come pure in Svizzera sono già in atto discussioni in tal senso e sono già stati creati gruppi di progetto incaricati di sviluppare possibili soluzioni. Secondo Urs Arbter, sostituto direttore dell’Associazione Svizzera d’Assicurazioni, esiste già un team di progetto della Confederazione e del settore assicurativo, incaricato di elaborare un rapporto con rispettive proposte concettuali.

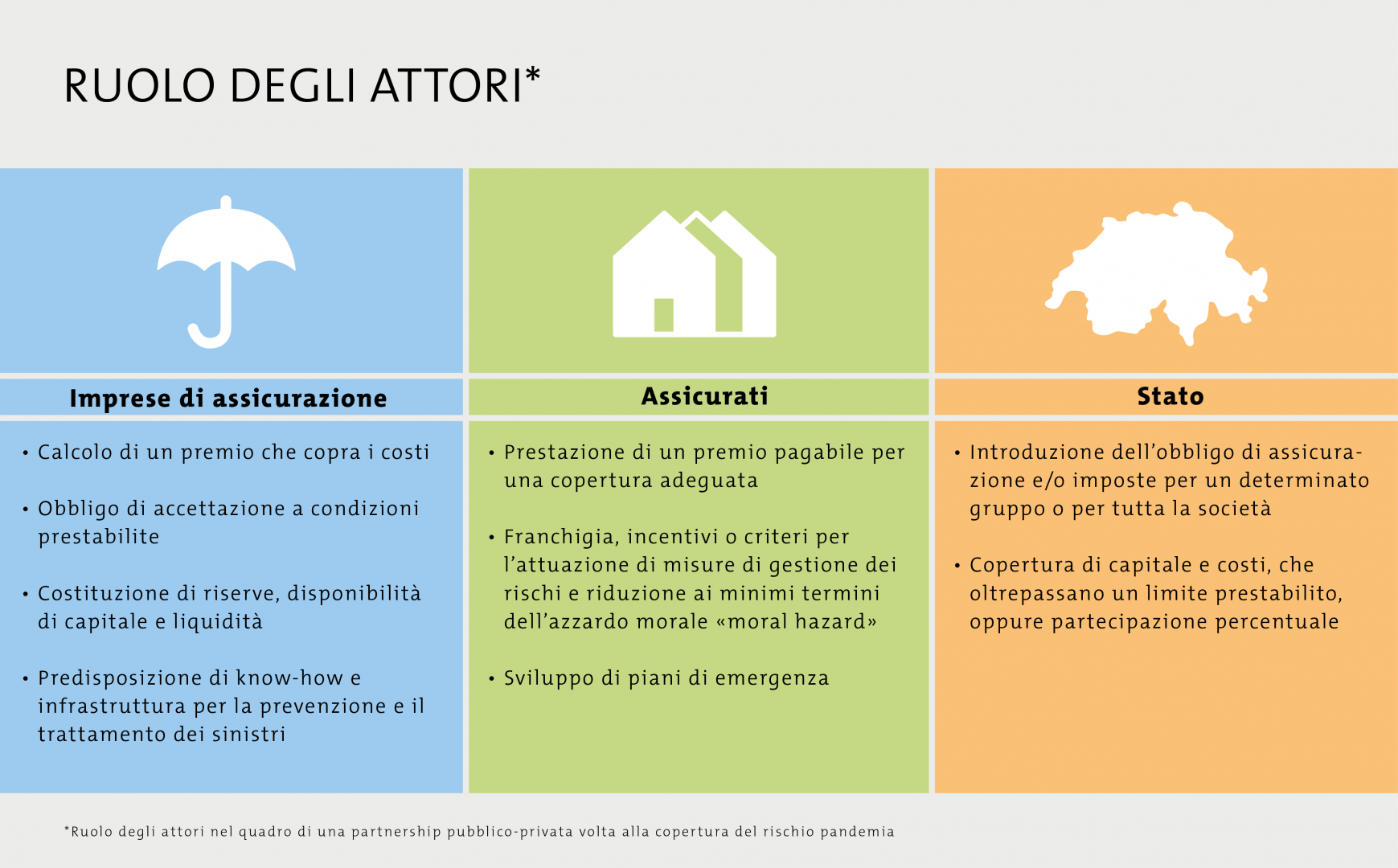

Partnership pubblico-privata

Una possibile soluzione sarebbe una partnership tra imprese di assicurazione, assicurati e lo Stato: una cosiddetta partnership di natura pubblico-privata. In linea di massima, nell’ambito di una tale partnership l’industria assicurativa garantisce la liquidazione delle prestazioni, la Confederazione provvede alla ripartizione dei costi e assicura il finanziamento del caso estremo, gli assicurati si assumono una franchigia e si tutelano con la gestione dei rischi (illustrazione 2) Quale strumento ci si potrebbe avvalere di un’assicurazione complementare per l’assicurazione contro l’interruzione d’esercizio. In questa copertura la valutazione dell’ammontare dei danni si basa sulla risposta alla domanda «quanto avrebbe guadagno l’azienda senza la pandemia». La causa non sarebbe però come di consueto un danno materiale quale l’incendio, bensì una pandemia e le misure statali che ne conseguono come ad esempio l’imposizione della chiusura delle aziende, le restrizioni per determinate fasce di età, le disposizioni di quarantena o la chiusura delle frontiere. Determinati rischi potrebbero essere coperti dal settore assicurativo privato, mentre la Confederazione si assumerebbe i costi che oltrepassano un limite prestabilito oppure parteciperebbe alle spese con una percentuale prefissata. Ciò sarebbe necessario al fine di rendere sostenibile lo scenario estremo tipico di una pandemia. Si può ipotizzare l’assunzione da parte della Confederazione del ruolo di coassicuratore o riassicuratore. È altresì immaginabile la cartolarizzazione di una quota di rischio e dunque il cofinanziamento tramite il mercato finanziario. Per costituire le riserve necessarie in caso di pandemia è inoltre indispensabile l’incasso di premi corrispettivi. Soltanto lo Stato può garantire una sufficiente ripartizione dei costi tramite un’imposta o l’obbligo di assicurazione. Occorre tuttavia valutare se a dover contribuire al finanziamento siano solo selezionati settori o tutta la società.

Nessun falso incentivo

Non vanno inoltre creati né favoritismi o imparzialità, né falsi incentivi o distorsioni della concorrenza. Gli assicuratori sarebbero tenuti a impegnarsi ad accettare tutti gli assicurati alle stesse condizioni, anche se un’assicurazione potrebbe essere connessa a requisiti in materia di gestione dei rischi come l’esistenza di un piano d’emergenza, la diversificazione della catena di produzione oppure la stima della solvibilità. Assicuratori e riassicuratori dispongono di know-how pluriennale in materia di stime, ma anche di gestione dei rischi di interruzione d’esercizio. Gli assicuratori attuano un risk management non solo per la loro rispettiva impresa, bensì anche per garantire una consulenza ai loro clienti e creare prodotti assicurativi su misura per loro. Queste conoscenze dovrebbero poi confluire in una soluzione di finanziamento congiunta a livello di partnership. Inoltre, le imprese di assicurazione dispongono altresì dell’infrastruttura e delle necessarie strutture d’investimento di capitale indispensabili per mettere a disposizione rapidamente i mezzi liquidi in caso di sinistro. «Anche nella situazione straordinaria durante la pandemia da coronavirus gli assicuratori hanno continuato ad accreditare ai loro clienti un ammontare pari a pressoché 139 milioni di franchi al giorno per sinistri e rendite, fornendo così un importante contributo alla solvibilità dei clienti», sottolinea l’Associazione Svizzera d’Assicurazioni.

La tutela ha il suo prezzo

Una soluzione assicurativa pubblico-privata solleva però anche altri interrogativi. In primis sorge la questione se la società e/o l’economia sono disposti a pagarne il prezzo. Non è chiaro quale quota del rischio si assumerebbe l’assicurazione privata. Una partecipazione deve essere sostenibile e redditizia nell’ottica degli assicuratori, al contempo una partecipazione da parte dello Stato all’assunzione dei rischi non deve comportare una sovvenzione che generi una distorsione della concorrenza. Tuttavia, nel caso in cui la quota dell’assunzione dei rischi da parte dell’industria assicurativa fosse troppo esigua rispetto alla quota dello Stato, andrebbe messa in discussione la partecipazione del settore assicurativo. Questa obiezione si fonda sui criteri abbozzati dell’assicurabilità. Poiché una partecipazione dello Stato limita il danno massimo, ma non migliora il problema dell’accumulo, della mancanza di diversificabilità o della quantificabilità. A ciò si aggiunge il fatto che le compagnie di assicurazione devono costituire adeguate riserve, che graverebbero sul loro bilancio.

Una chiara regolamentazione legale

Una soluzione assicurativa pubblico-privata andrebbe presumibilmente regolamentata dalla legge. L’esempio del terremoto ha illustrato chiaramente nel passato quanto complesso sia strutturare un tale processo. Nonostante l’ampio sostegno, ad oggi non è ancora stata creata un’assicurazione nazionale contro i terremoti. Non da ultimo, bisognerebbe altresì realizzare i rispettivi contratti assicurativi. I criteri scatenanti il pagamento e la portata dell’obbligo di prestazione devono essere definiti sulla base di pochi valori empirici in modo tale che viga la certezza contrattuale, visto che in caso di pandemia il governo adotta misure di ampia portata, al fine di controllare la propagazione. In considerazione di tale background va evitato che le incertezze relative all’obbligo di prestazione derivanti dai contratti assicurativi provochino l’intervento dello Stato. In alcuni Paesi si sta attualmente valutando l’eventualità che gli assicuratori siano obbligati a fornire una prestazione nonostante l’assenza di copertura. In un’assicurazione organizzata secondo l’economia privata un versamento si contrappone sempre anche all’incasso di un premio. Esigere il versamento di rischi non coperti comprometterebbe sia la libertà contrattuale che il principio di solidarietà e potrebbe causare l’insolvenza delle imprese di assicurazione e la soppressione della copertura assicurativa di questo genere di rischi.

Il presente contributo illustra solo a grandi linee in quale misura una soluzione ibrida composta da ripartizione dei costi e garanzia da parte dello Stato e determinazione del prezzo orientata all’economia privata nonché liquidazione delle prestazioni possa consentire la creazione di un’assicurazione pandemia. La concezione di una soluzione solleva però anche molti interrogativi. A favore di una soluzione assicurativa depone il fatto che i mezzi riscossi ai sensi della suddivisione commisurata al rischio e al contributo vengono destinati alle imprese interessate.

L'articolo originale di questo contributo è stato pubblicato il 1° luglio 2020 nel dossier «realtàs» della rivista universitaria Impact dalla Zürcher Hochschule für Angewandte Wissenschaften.